ドル円

過度な円安抑制の動き

ドル円は、日銀が政策金利を据え置き、慎重な政策スタンスを維持したことを受け、158.6円から159.2円まで上昇した。しかし、記者会見終了後の財務省によるレートチェックが疑われる中、急速に円高が進行した。

2026.01.26

- ドル円は、日銀が政策金利を据え置き、植田和男総裁の記者会見での発言がハト派的と市場に捉えられ、一時159円を上回る水準まで上昇した。しかし、その後、財務省によるレートチェックが疑われる動きにより、急速に円高が進行した。

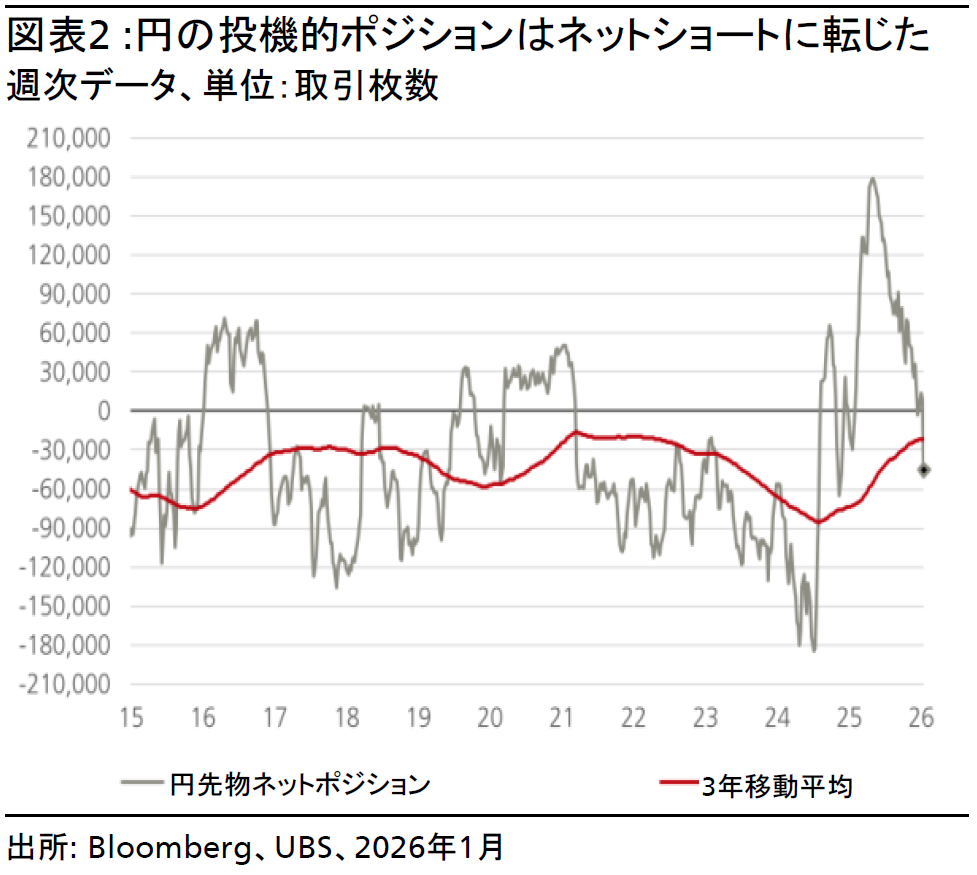

- 為替介入は円安抑制のために持続的に使える手段ではないものの、市場心理を安定させ、投機筋による過度な円売りを抑制する効果がある。

- 中期的なドル円の方向性は、日本政府が財政健全化に向けた明確な計画を市場に示し、信認を得られるかどうかにかかっていると考える。

ドル円は、日銀が政策金利を据え置き、慎重な政策スタンスを維持したことを受け、158.6円から159.2円まで上昇した。しかし、記者会見終了後の財務省によるレートチェック*が疑われる中、急速に円高が進行した(訳注:26日午前で一時153円台に下落)。

*通貨当局が、為替の急激な変動を抑制するため、金融機関に対して現在の為替相場の水準を照会すること。為替介入の準備段階として行われることが多く、為替介入を警戒するサインとして捉えられる。

為替介入は円安抑制のために持続的に使える手段ではないと広く認識されているが、いくつかの目的を果たす。第1に、政策当局がこれ以上の円安を容認しないという、口先介入よりも強いメッセージを市場に送る。第2に、投機的な為替トレーダーに対し、円売り投機のリスク・リワードを悪化させることで投機を抑制する。第3に、日本企業・投資家に対し、政策当局が円安抑制に動くことへの信頼感を高めることで、米ドルから円への転換を促す効果がある。

ドル円相場の持続的な安定には、2つの点が重要になる。第1に、金融政策面では、日銀がより積極的な金融引き締めを行う必要がある。長期金利は国債利回りの上昇を受けて既にプラス圏だが、資本流出を抑制するためには金融政策により短期金利も十分なプラス圏に引き上げることが不可欠である。第2に、財政政策面では、政府が財政規律を維持するとの投資家の信認を回復する必要がある。ただし、2月8日に予定される衆議院の解散総選挙を控え、消費税減税や他の財政支援策といった選挙戦での公約が強調される中、当面は財政懸念が続く可能性が高い。

総じて、今回推測されているレートチェックが短期的な円の下支えとなる可能性はあるものの、中期的なドル円は、日本政府が財政健全化に向けた明確な計画を市場に示し、信認を得られるかに左右される。衆議院選挙で自民党・日本維新の会の連立与党が絶対安定多数を確保すれば、この計画が示されると考える。よって、現時点では、ドル円見通しを変更せず、引き続き政治動向を注視する。