インド投資

インド経済はやや減速も良好な見通し

インド経済は、内需拡大に牽引され、今後も見通しは良好である。しかし、世界経済成長の不確実性や地政学的緊張の影響で、拡大ペースは鈍化する可能性がある。

2024.10.17

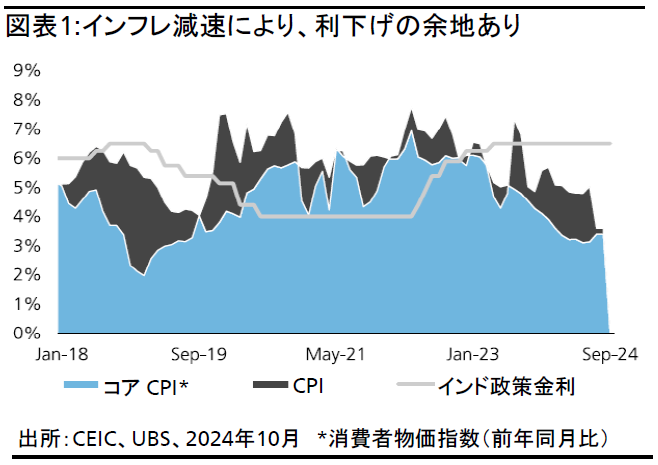

- 我々はインドの2024-25年度(2024年4月~2025年3月)の国内総生産(GDP)成長率予想を従来の7.0%から6.8%に引き下げたが、アジア地域全体に比べると依然高水準の成長である。こうした堅調な成長見通しを踏まえ、インドの利下げサイクルは、利下げ幅がわずか50ベーシスポイント(bp)と、他の主要国に比べて小幅にとどまると予想する。

- 企業業績の伸びが鈍化していることや、国内金利水準と比較してバリュエーションにやや割高感があることなどから、インド株式には今後より頻繁に調整が入るだろう。しかし、小幅とはいえ将来的な利下げや、国内投資家からの資金流入が、引き続き株式市場の下支え材料となっている。最近の株価調整により今後12カ月の見通しは改善したと我々はみており、1桁半ばから後半のリターンを見込んでいる。よって、インド株への投資配分が少ない投資家には、この局面を利用した押し目買いを勧める。

- インド・ルピーは、アジア通貨の中でも魅力的なキャリー収入が見込める通貨である。インドの対外収支に影響を与える原油価格が急騰しない限り、1桁前半の経常赤字や、3~4%に抑えられているインフレ率、7,000億米ドルに近い潤沢な外貨準備高などを背景に、インド・ルピーは安定的な値動きが続くと予想する。

マクロ経済

インド経済は、内需拡大に牽引され、今後も見通しは良好である。しかし、世界経済成長の不確実性や地政学的緊張の影響で、拡大ペースは鈍化する可能性がある。インドの2024年4-6月期の実質GDP成長率は前年同期比6.7%と、前期の同7.8%から減速した。熱波が続いたことや、総選挙を前に政府が支出を抑制したことが響いた。しかし、民間消費と投資に関する最近のデータからは、概ね現在のペースで成長が継続すると見込まれる。政府のインセンティブと民間の資本支出は引き続き成長を支える重要な要素であり、原油価格の下落も追い風となっている(ただし原油価格の変動リスクは高まっている)。さらに、12月には小幅ながら利下げ開始の可能性もあり、来年に向けての裁量的支出をある程度支えると期待されるが、今年の実質成長率は6.8%前後に落ち着く公算が大きい。

国際収支は改善する見通し

米国の金利低下により、米国とインドの金利差が拡大するに伴い、インドへの資本流入増加が予想される。これまでのところ、対外商業借入による流入額は、大幅上昇には至っておらず、月間平均で30~40億米ドルにとどまっている。一方、政府の外貨準備高は引き続き増加している。両者とも今後数カ月間は上昇余地があり、金融環境は流動性が高まる見通しだ。経常収支は、8月に金輸入増加で貿易赤字が296億米ドルに急拡大した以外は、概ね安定的に推移している。サービス収支の黒字も増加を続けている。中東情勢の緊迫化による供給途絶から原油価格が急騰した場合は、貿易赤字が拡大する可能性がある。その場合、為替相場が変動する恐れがあり、これが50bpという小幅な利下げサイクルを予想する理由の1つでもある。

消費は減速傾向

直近データからは、都市部の消費が減速していることが見て取れる。二輪車と乗用車の月次販売データは軟化傾向を示しており、乗用車販売台数の3カ月移動平均は、2024年4-6月期の2桁に近い伸びから、7-9月期には1桁前半に減速した。7月の物品・サービス税(GST)の徴収額は横ばいで、クレジットカードおよび小売の電子商取引の売上高はここ数カ月間減少傾向が続いている。国内航空旅客数も今年に入って減速している。このように、都市部での消費は緩やかに減速しているが、一方、農村部ではトラクターの販売が回復し、消費者信頼感指数も改善傾向がみられるなど、消費の堅調ぶりがうかがえ、都市部の軟化を一部相殺している。モンスーン期に十分な降雨量が確保できたため、農作物の収穫量も拡大が予想されており、これも農村部の消費にプラスに働くだろう。

資本支出指標はまちまち

インフラ投資と民間企業の資本支出はインド経済を支える重要な柱を担っている。両者とも選挙期間中に一時抑えられ、まだ以前の勢いを取り戻すまでには至っていない。インフラ投資指標は天候の影響などにより8月に一時落ち込んだ(特に石炭、石油化学、電力関連)が、鉄鋼とセメントは持ちこたえた。ここ数カ月間、鉱工業生産指数は前年比3.2~5%のレンジで推移している(前月比では減速)が、金属、機械、自動車は比較的堅調に推移している。しかし、資本支出全体が再び活発化し始めていると判断するのは時期尚早である。

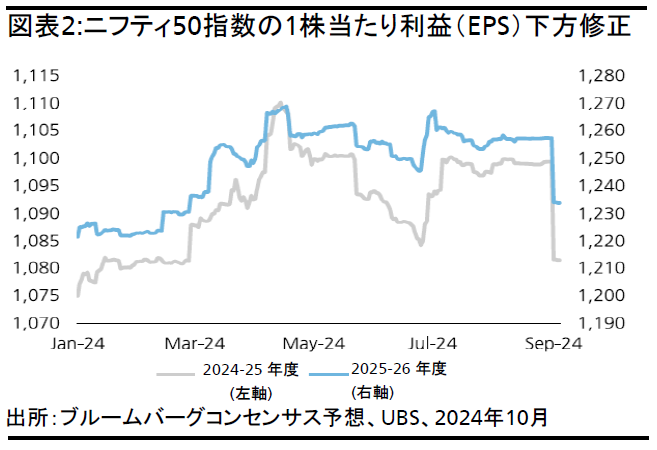

株式

2023-24年度は多くのセクターで値上げが可能となり、投入コストは低下したが、その後は我々の予想通り、ニフティ50構成企業の増益率は持続可能な水準に減速している。背景として、一部では企業固有の理由や、選挙関連、モンスーン関連の要因が挙げられているが、これらの単発的な問題だけに起因すると想定することはできない。2024年4-6月期の決算が軟調に終わったのを受け、アナリストは2024-25年度の業績予想を引き下げた。また、ここ数年続いた消費の減速に対し、中央政府および州政府が先ごろ、農村部の個人消費の浮揚策を発表したことから、企業の売上高の伸びを後押しすることが期待される。しかし、ピークに達した利益率や最近の原油価格の上昇が、利益を圧迫する可能性もある。以上を踏まえ、我々はインド株の2024-25年度の利益成長率を約10%と予想している。

投資配分を戦略的水準に保ち、押し目買いを入れる

9月には、FRBの利下げ開始を追い風に、海外投資家のインド株への関心は年初来で最高水準に達した。しかし、中国が発表した景気刺激策により、インドを含むアジアの他の主要市場の投資信託や機関投資家が、中国株に資金を振り向ける可能性があるため、資金流入の視点からは短期的なリスクはある。

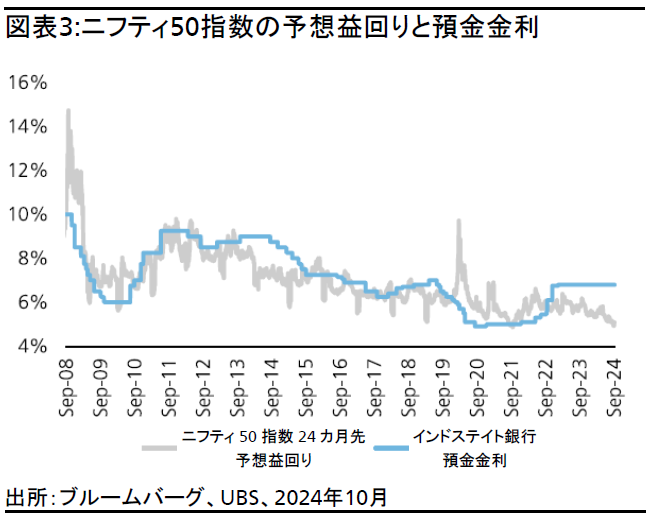

しかし、インド株の取引主体である国内投資家の投資動向も注目に値する。問題は、利益成長の鈍化に対する市場の反応である。そして、インドの優れた構造的成長見通しから、インド株に対するプレミアムは一般的に正当化されているが、どの程度のプレミアムが妥当な水準と捉えるかが重要な点となる。図表3では、金利水準と株式益回り(株価収益率(PER)の逆数)の間には比較的大きな乖離があり、金利低下によりその一部は相殺されても、完全には埋まらない。しかし、12カ月の時間軸では、相応の高い利益成長が見込まれるため、PERが低下しても株価には上値余地があると考えられる。よって、今後12カ月で引き続き1桁半ばから後半の上昇を予想する。また、株価上昇の度合いは過去12カ月間に比べて緩やかになる可能性が高く、そのような過程では通常、小幅で限定的な調整が入りやすい。一方、プラスの面としては、構造的に魅力のある市場であることから、足元の調整局面が押し目買いの好機となり、さらにこの先の調整局面でもポジションを増やすことを勧める。

バリュエーションの観点では、ニフティ50指数は12カ月先予想PERが20.7倍と、過去10年の平均18.1倍を1標準偏差上回る水準で推移している。アジア域内で見られる中国株への資金ローテーションに加え、高いバリュエーション水準も短期的に株価の上値を抑える可能性がある。インド株の中では、中小型株よりも、バリュエーションが相対的に割安な大型株を選好する。また、ディフェンシブな性質と、一部企業での業績再加速の見通しを踏まえ、生活必需品関連セクターへのセクター・ローテーションも予想する。インド株に対する主なリスクとしては、州議会選挙(政治の不安定化によるボラティリティの上昇)、利下げサイクルの遅れ(高金利の長期化)、地政学的ショック(原油価格の急騰)などが挙げられる。