マンスリーレター3月号

優れたポートフォリオに必要な4つの基礎的要素

最近の大幅高にもかかわらず、投資家は米国の大型株をポートフォリオの重要なビルディング・ブロック(基礎的要素)として引き続き重点配分する必要があると考える。

2024.02.22

- 米国大型株:最近の大幅高にもかかわらず、投資家は米国の大型株をポートフォリオの重要なビルディング・ブロック(基礎的要素)として引き続き重点配分する必要があると考える。

- 保有銘柄を分散する:外国株式と小型株は、幅広い高成長分野への投資機会を提供する。

- 株式以外の投資機会:高クオリティ債とオルタナティブ資産も、ポートフォリオのリターンの安定化に寄与する追加的なビルディング・ブロックとみている。

- 資産配分:相対的にクオリティの高い債券を推奨する。株式では、高クオリティ株、米国のテクノロジー・セクター、およびインド株を含む新興国市場を選好する。

一般的には、強気相場になると楽観主義、興奮、そして熱狂が広がるものだ。しかし、不安感が喜びを上回ることも多い。含み益を抱えている投資家は、利益を確定させるべきか悩み、余剰キャッシュを保有する投資家は、FOMO(買わない不安)とFOLO(売らない不安)との間で心理が揺れ動くものだ。

現在は、こうした感情に襲われやすい投資環境だ。S&P 500種株価指数は、2022年10月に安値をつけて以降、40%近く上昇した。これに対し、テクノロジー関連のマグニフィセント・セブン(超大型7銘柄)は、同じ期間に平均140%上昇している。

この状況に対処するには、戦略と戦術(中長期と短期)の双方の視点に立った投資が必要である。以上を背景に、本レターでは、こうした大幅な上昇にもかかわらず、投資家がなぜ米国大型株をポートフォリオのコアとして重点配分する必要があるのか説明する。さらに、多くのポートフォリオの将来がバリュエーションの非常に高いごく少数の銘柄に依存しつつある状況に照らし、米国大型株はあくまでポートフォリオに組み入れるべき4つのビルディング・ブロック(基礎的要素)の1つである点についても論じる。

技術の変遷、過度な投資の集中、金利見通しの変化、地政学上の不透明性を背景に、現在は投資家にとって、4つのビルディング・ブロックへの資産配分を見直し、過不足を調整する極めて重要な時期である。米国大型株、外国株と小型株、高クオリティ債、オルタナティブ資産へ適切に配分することにより、投資家は短期リスクを管理しつつ、長期リターンを獲得するポジションを組むことができる。

ビルディング・ブロック#1:米国大型株

米国大型株は株式ポートフォリオの相当部分を占めることが望ましい。

なぜか?

米国テクノロジー企業はAI革命を牽引している:生成AIはこの10年の主要な成長テーマになり、AI関連収益は2027年まで年率約70%で成長を続けると予想している。直近では、米国の某半導体大手が極めて好調な2023年第4四半期(2023年11月-2024年1月期)の決算と今後の業績見通しを発表し、AIインフラ投資が全体的に急増しているトレンドが示された。

生成AIは歴史的にも異例の存在である。なぜなら、生成AIに携わる企業の多くは、生成AIが出現したそのときから、クラウド、ネットワーク接続型ハードウェア、大規模言語モデル(LLM)の開発、アプリケーションに至るまで、AI業界のバリューチェーンの複数の段階に関わりを持っているからだ。これらの企業は、米国のテクノロジー・セクターの中で、ほぼ独占的な地位にある巨大企業だ。

このような優位性により、我々は、現在の巨大企業がさらに巨大化すると考えている。マグニフィセント・セブンの昨年の利益は既に約3,400億米ドルと、SPI(スイス・パフォーマンス指数)と英国FTSE 100指数の全構成銘柄の利益の合計3,670億米ドルをわずかに下回る規模にまで成長し、今年はさらに20%以上の増益となる可能性があるとみている。投資家は、多少なりともAI関連の投資をしないわけにはいかないだろう。短期的には、ソフトウェアと半導体関連銘柄が有望とみている。

米国には幅広い投資機会がある:MSCIのデータに基づく時価総額では、米国株式はグローバル株式市場の63%を占めている。米国株式にある程度の資金を配分するということは、米国の強靭で価値の高い消費者市場(米国の個人消費は年間約19兆米ドル)と最大規模を誇る多国籍企業(S&P 500種企業の売上高のおよそ35%は米国以外で生み出されている)の恩恵を受けることを意味する。

米国の株式市場は、IT企業による資金調達の主戦場でもある。一方、世界のプライベート市場に関する情報を提供するピッチブック社のデータによると、生成AI関連のスタートアップ企業は2023年に約270億米ドルを調達し、うち180億米ドルは米巨大IT企業3社が出資したものだ。

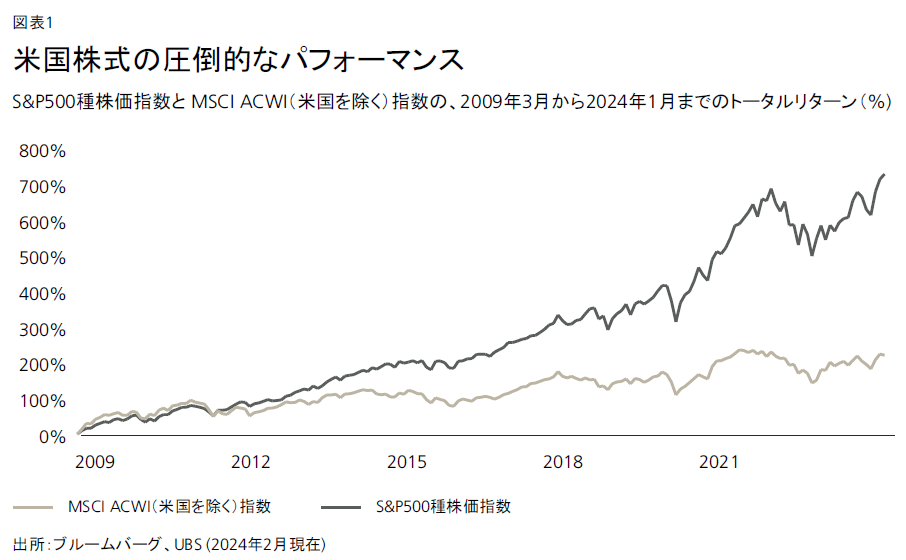

成功の記録:2009年3月から2024年1月末までの間、米国株式(S&P 500種株価指数)は712%上昇した。これは米国を除くグローバル株式指数(MSCIオール・カントリー・ワールド(米国を除く、米ドル建て))の216%を大幅に上回る。年率トータルリターンでは前者が15%で後者が8%となっている。このパフォーマンス格差は利益成長率の差によるものだ。2009年3月以降、S&P 500種構成企業の利益は約300%伸びてきた。これはストックス欧州600指数の86%、MSCI新興国指数の31%を大きく上回る。過去の成績は将来の成功を保証するわけではないが、この富の創出の歴史は、米国企業が投資家に成果を提供できることを示している。

なぜ今なのか?

米国の大型株はここ数カ月、堅調に推移した。投資家によっては、保有比率が高まった一部のポジションの利益を確定させる方が賢明な場合もあるだろう。しかし、欧州とアジアの投資家の多くは米国大型株の保有比率が長期的な目標を大きく下回っているため、米国大型株をアンダーウェイトにしておくと、今後の機会損失のリスクにつながる。

「ゴルディロックス」シナリオで米国株式がさらに上昇する可能性あり:基本シナリオでは、S&P500種株価指数は年末頃に現在の水準をわずかに上回ると予想する。2023年第4四半期(10–12月期)の利益が予想を上回ったことから、我々は2024年12月の予想水準を5,000ポイントから5,200ポイントに上方修正した。今後のデータが経済成長、インフレ率、金利の点からゴルディロックス(適温相場)を支える追加の材料となった場合には、年末のS&P500種株価指数が5,500ポイント近辺に達する可能性もある。

長期利益を前倒しで得られる可能性も:AIのような新技術の長期的な成長性を評価することは、市場がその成長性をいつ織り込むのかを判断するよりも容易な場合が多い。市場が十分に確信を持っていれば、AIからの長期的利益の株価への織り込みが総じて早い段階で行われても不思議ではない。このシナリオでは、様子見を決め込んでさらに有利な参入タイミングを待っている投資家は、この10年間の投資機会を逃すリスクがある。

米国株式のバリュエーションは、力強いファンダメンタルズを反映している:米国株式のバリュエーションは、全般的に他の地域よりも高い。S&P500種株価指数は、予想株価収益率(PER)が20倍の水準で取引されている。牽引しているのはテクノロジー・セクターだ。同セクターは時価総額では米国株式市場の30%、米国以外では13%を占めており、その予想PERは28倍だ。しかし、今後数年間で非常に力強い増益が見込めるため、バリュエーションは適正水準にあると我々はみている。たとえば、我々の利益予想をもとに試算してみると、AIインフラ企業の2027年のPERはMSCI ACWI IT指数ベースで約20倍となる。テクノロジーを除いた米国株式のバリュエーションも、PERは18倍と比較的高いが、米国の堅調な経済成長、インフレ率の低下、力強い労働市場を勘案すると妥当な水準だと考えられる。

投資方法は?

投資家はテクノロジー・セクターと米国大型株へのエクスポージャーをより幅広い視点から最適化する必要がある。つまり、必要があれば保有比率を高め、適切に分散化するということだ。

大型株への投資が不足している投資家:株価の大幅上昇の後に米国大型株を中長期的に積み上げることは、心理的には難しいかもしれない。投資タイミングのリスクを軽減したい投資家は、規律あるスケジュールで段階的に投資しつつ、市場の急落時には投資額を増やす戦略を検討してもよい。

現在のポジションを調整したい投資家:個別銘柄投資でポートフォリオ運用を行っている投資家の場合、投資先が偏るリスクが高くなりがちだ。我々の「テクノロジーのディスラプション(創造的破壊)」というテーマに基づく銘柄推奨リストでは、テクノロジー関連の個別銘柄に関する投資指針を提供するとともに、ポートフォリオ内の保有比率についても提案している。

また、投資家には、米国大型株への配分を高くすることで、他の重要なビルディング・ブロックへの配分を低く抑えることのないように勧める。

ホームバイアスを調整して株式への配分を最適化する

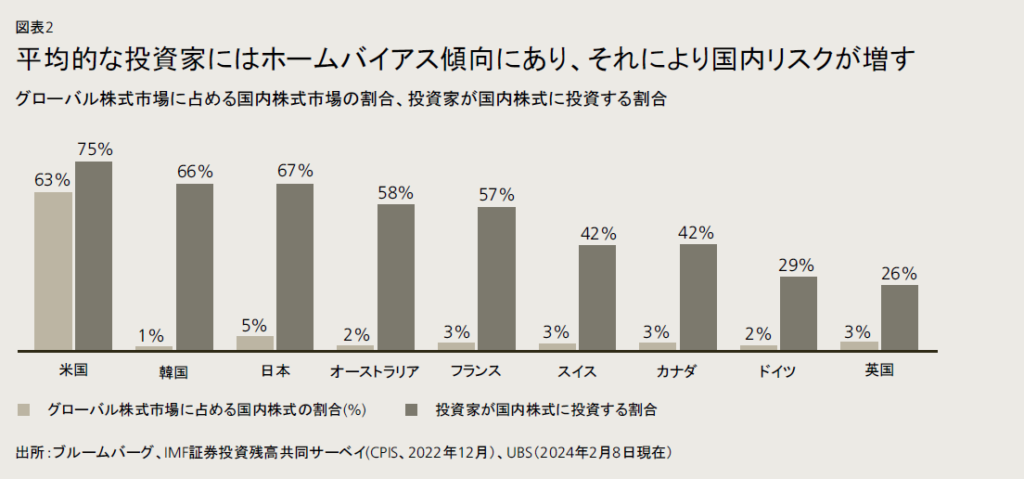

ホームバイアスは、外国市場よりも国内市場の株式への配分が高くなる状態を指し、投資家の間ではよく見られる傾向だ。

ある程度のホームバイアスにはそれなりの理由(税務上の理由や規制上の制約など)があるとしても、それが強過ぎるとポートフォリオの分散が十分に実現しない可能性がある。アジア通貨危機や欧州債務危機のような局地的な危機で明らかになったのは、地域的な問題が起きると、ポートフォリオの比重が自国に偏り過ぎている投資家がいかに影響を受けるかということだ。

その問題が最も深刻なのは、株式市場の規模が小さい国に拠点を置く投資家だ。グローバル株式市場の時価総額の63%を米国が占めているので、ホームバイアスとはつまり、米国以外の投資家の米国市場の保有比率が小さすぎることを意味する。

続きはレポートをご覧ください。

最高投資責任者

UBS Global Wealth Management

Mark Haefele

さらに詳しく

プリンストン大学で学士号、ハーバード大学で修士号と博士号を取得。フルブライト奨学生として、オーストラリア国立大学で修士号を取得。ソニック・キャピタルの共同創立者および共同ファンドマネジャー、マトリックス・キャピタル・マネジメントのマネージング・ディレクターを務め、チーフ・インベストメント・オフィスが設立された2011年に、インベストメント・ヘッドとしてUBSに入社。

ハーバード大学にて講師および学部長代理を歴任。市場動向ならびにポートフォリオ管理に関するハフェルの見解は、CNBC、Bloombergをはじめグローバルなメディアで定期的に取り上げられている。