日本経済

日銀会合レビュー:政策正常化が日銀の中心視野内に

日銀は1月23日の金融政策決定会合で、金融政策について現状維持を決めた。植田和男総裁は政策正常化について、将来マイナス金利政策を解除した場合でも、日銀は緩和的な金融環境を継続することを示唆した。

2024.01.23

- 日銀は1月23日の金融政策決定会合で、予想通りすべての金融政策について現状維持を決めた。同時に発表された「経済・物価情勢の展望(展望レポート)」では、エネルギー価格の下落を反映して2024年度のコア消費者物価指数(生鮮食品を除くコアCPI)の見通しは下方修正されたが、足元のインフレ基調については「物価安定の目標に向けて(物価上昇率は)徐々に高まる」との判断を維持した。

- 植田和男総裁は会合後の記者会見で、2024年に予想される賃上げが賃金と物価の好循環の支援材料になるとの見方を示した。政策正常化については、将来マイナス金利政策を解除した場合でも、日銀は緩和的な金融環境を継続することを示唆した。

- 2024年の堅調な賃上げが日銀の政策正常化につながると考える。我々は現在、底堅い賃金上昇を背景に、4-6月期(第2四半期)、おそらく4月に、長短金利操作(イールドカーブ・コントロール、YCC)とマイナス金利政策の同時解除を行うと予想する。

- 金利:米国金利の行方にも左右されるが、2024年上期に日本の10年国債利回りは0.9%近辺に上昇すると予想する。日本国債の利回りは、マイナス金利政策の解除後に米国経済の鈍化に伴い米国金利が低下するにつれて徐々に低下するとみている。

- 株式:良好な国内経済環境とさまざまなカタリストが、2024年上期の日本株式を下支えするとみている。我々はファンダメンタルズ(基礎的条件)が強固な銘柄を推奨しており、銀行株のような高クオリティのバリュー株のウェイトを高めることを推奨する。また、2024年度の利益成長見通しが市場平均を上回る出遅れのグロース株も推奨する。

何が起きたか?

日銀は1月23日の金融政策決定会合で、広く市場で予想されていた通り、YCCとマイナス金利政策を含むすべての金融政策の現状維持を決定した。

今回の政策決定会合における市場の注目点の1つは、政策委員の景気・物価見通しだった。2024年度のコアCPI(生鮮食品を除く)の見通しはエネルギー価格の低下を受けて下方修正されたが、2024~2025年度のコアコアCPI(生鮮食品とエネルギーを除く)は対前年比で1.9%上昇するとの見通しを維持し、日銀は足元のインフレ基調は引き続き底堅いとの判断を据え置いた。 日銀はまた、物価安定目標の見通しが実現する「確度」は少しずつ高まっている、との文言を追加した。

賃金上昇率は、日銀のインフレ見通しを見定めるにあたって重要な指標だ。植田総裁は中小企業の賃上げを巡る不確実性を指摘したものの、春闘の賃金交渉についての最近の進捗は、賃金と物価の上昇、特にサービス価格上昇の好循環を下支えするとの姿勢を示した。さらに植田総裁は、将来日銀がマイナス金利政策を解除したとしても、緩和的な金融政策を継続したいと述べたが、これは我々の見解と一致する。

次の一手は何か?

政策正常化は賃金と物価上昇の好循環と強く連動している。我々は、中小企業も含め2024年の賃上げは力強いものになると考えており(春闘労使交渉の集中回答日は3月15日予定)、コストプッシュ型のインフレが一段落しても、物価は過去と比べると相対的に高い伸びで推移すると予想している。

我々は市場コンセンサスと同様、こうした状況により、日銀が政策金利を4-6月期(第2四半期)に現在の-0.1%から0%に引き上げると予想する。基本シナリオでは、4月にマイナス金利解除と同時にYCCを終了し、金利の急激な上昇を抑えるために10年国債金利の上限を引き続き1.0%とする政策を維持するとみている。これに関連して植田総裁は、長期国債の買い入れについても「出口の前後で不連続性が発生することがなるべくないように金融政策を運営したい」と述べた。他方、仮に国内経済が悪化する場合は、政策正常化は遅れる可能性がある。

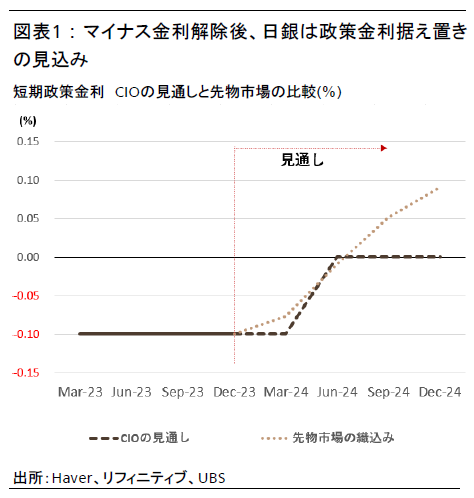

市場はマイナス金利政策解除後に、2024年末までにさらに1回の利上げを行うとみているが、我々は、日銀がマイナス金利政策を解除しても金利引き上げサイクルに入るとは予想していない。今回植田総裁は、日銀はマイナス金利政策を解除したあとでも緩和的な金融政策を維持すると述べている。2024年を通じて緩和的な金融環境が日本の経済および株式市場を下支えするだろう。

金利見通しについては、日銀の政策正常化が日本の10年国債金利の上昇圧力になる可能性が高く、上期に0.9%近辺まで上昇すると考えている。一方、2024年に予想される米国金利の低下が日本の10年国債利回りの上昇を一定程度相殺するだろう。そのほか、国債利回りの上昇は、日銀の国債買い入れペースにも依存するだろう。我々は、日銀がマイナス金利政策解除後も政策金利をゼロに据え置くと予想しているため、年末は10年国債利回りが0.6~0.8%にやや低下すると予想する。

日本株式に対するインプリケーション

日銀は金融政策を維持したが、賃金と物価見通しに対する確度の高まりは、日本株式に対する我々の前向きな見解をサポートする。相対的に良好な国内マクロ経済状況とさまざまな国内カタリストは、2024年の、特に上期の日本株式を下支えするとみている。我々は高クオリティ銘柄、特にファンダメンタルズが強い企業に注目している。

今後6~10カ月間は、銀行株などの高クオリティのバリュー株を相対的に選好する。元日に起こった能登半島地震を受けて日銀の政策正常化が先送りになるとの観測が生じたため、このセクターは今年の上昇相場に乗り遅れているが、政策正常化というカタリストは上期のどこかで顕在化するだろう。金利上昇が銀行セクターの利益を後押しするが、銀行株の株価純資産倍率(PBR)は0.7倍と、2016年前の水準をいまだに下回っている。我々はまた、米10年国債利回りがピークアウトしたとみているため、2024年の利益成長見通しが市場平均を上回る出遅れのグロース株も推奨する。

UBS SuMi TRUSTウェルス・マネジメント株式会社

チーフ・インベストメント・オフィス 日本地域最高投資責任者(CIO) 兼日本経済担当チーフエコノミスト

青木 大樹

さらに詳しく

2016年11月にUBS証券株式会社ウェルス・マネジメント本部チーフ・インベストメント・オフィス日本地域CIOに就任(UBS SuMi TRUSTウェルス・マネジメント株式会社の営業開始に伴い2021年8月に同社に移籍)。以来、日本に関する投資調査(マクロ経済、為替、債券等)及びハウスビューの顧客コミュニケーションを担当。2010年8月、エコノミストとしてUBS証券会社に入社後、経済調査、外国為替を担当。インベストメント・バンクでは、日本経済担当エコノミストとして、インスティテューショナル・インベスター誌による「オールジャパン・リサーチチーム」調査で外資系1位(2016年、2年連続)に選出。

また、テレビ東京「Newsモーニングサテライト」やBSテレ東「日経モーニングプラス」など、各メディアにコメンテーターとして出演。著書に「アベノミクスの真価」(共著、中央経済社、2018年)など。UBS入社以前は、内閣府にて政策企画・経済調査に携わり、2006-2007年の第一次安倍政権時には、政権の中核にて「骨太の方針」の策定を担当。2005年、ブラウン大学大学院 (米国ロードアイランド) にて経済学博士課程単位取得(ABD)。

UBS SuMi TRUSTウェルス・マネジメント株式会社

チーフ・インベストメント・オフィス

ストラテジスト

上里 啓

さらに詳しく

2022年10月UBS SuMi TRUSTウェルス・マネジメント入社。投資戦略・調査部門であるチーフ・インベストメント・オフィスにて、ストラテジストとして日本経済や債券・為替等の調査分析及び投資戦略を担当。

それ以前は、2016年から2022年までの6年間、日系シンクタンクや米系証券会社でエコノミストとして日本経済分析・見通し作成などを担当。2016年に慶應義塾大学を卒業。

UBS SuMi TRUSTウェルス・マネジメント株式会社

チーフ・インベストメント・オフィス

ストラテジスト

小林 千紗

さらに詳しく

チーフ・インベストメント・オフィスにて、ストラテジストとして株式の調査分析、テーマ投資、SI投資などを担当。投資銀行部門での経験を活かし、幅広い業種についてマクロ・ミクロの視点から投資見解を提供している。

2013年11月に入社。それ以前は米系・欧州系証券会社にて株式アナリストを務める。

UBS SuMi TRUSTウェルス・マネジメント株式会社

チーフ・インベストメント・オフィス

ストラテジスト

清水 麻希

さらに詳しく

2023年10月より、UBS SuMi TRUSTウェルス・マネジメントにて、ストラテジストとしてクレジットおよびアセットアロケーションの投資戦略や分析を担当。

UBS入社以前は、クレディ・スイス証券ウェルス・マネジメント部門にてインベストメント・ストラテジストとして従事したほか、欧州系および米系証券会社にて、金利・為替市場に関するリサーチに携わる。米国マサチューセッツ大学を卒業。