日本経済

日銀 政策正常化の鍵は賃金上昇

日銀は9月の会合で金融政策の現状維持を決めた。経済評価やフォワード・ガイダンスは変更しなかったが、会合後の記者会見で植田総裁のトーンはややハト派だった。

2023.09.22

- 9月22日の政策決定会合で、日銀は金融政策の現状維持を決めた。経済評価や金融政策の先行き指針(フォワード・ガイダンス)についてはいずれも変更しなかったが、会合後の記者会見で植田総裁のトーンはややハト派だった。

- 賃金の伸びが加速する可能性が高く、インフレ率の下がり方がより緩やかに見えるため、我々は日銀が2024年1–3月期(第1四半期)に長短金利操作(イールドカーブ・コントロール、YCC)を終了し、第2四半期にマイナス金利を解除すると予想する。だが米金利のさらなる上昇により急激に円安が進む場合には、2023年末までに早期に政策を正常化する可能性も排除できない。

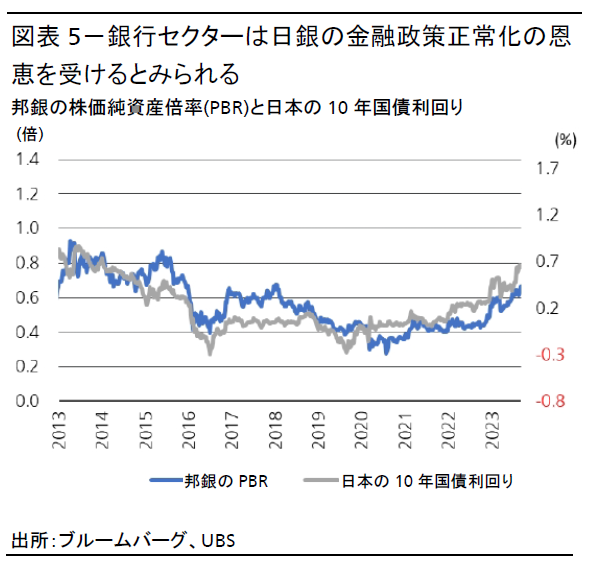

- 基本シナリオでは、日本の10年国債利回りは年末までに0.8%をつけ、2024年いっぱいその水準にとどまるとみている。だが政策正常化が今年早期に行われる場合には、1%近辺まで上昇する可能性もある。為替については、日銀は円高よりも急激な円安を抑制したいものと考える。

- 金利上昇や株主還元の追い風を受ける銀行株など高クオリティのバリュー株、緩やかな物価上昇と賃金の伸びが恩恵となる一般消費財やサービスセクターなどの内需セクターを引き続き推奨する。

何が起きたか?

9月22日の政策決定会合で、日銀は予想通り金融政策の現状維持を決めた。声明文で経済評価やリスクについての修正はなく、金融政策の先行き指針(フォワード・ガイダンス)も変更しなかった。

植田日銀総裁は9月上旬の読売新聞のインタビューで、マイナス金利政策の解除の可能性について言及していたことから、会合後の記者会見に注目が集まった。植田総裁はまた、年末までに金融政策正常化の根拠となるデータが出そろう可能性はゼロではないとも語っていた。

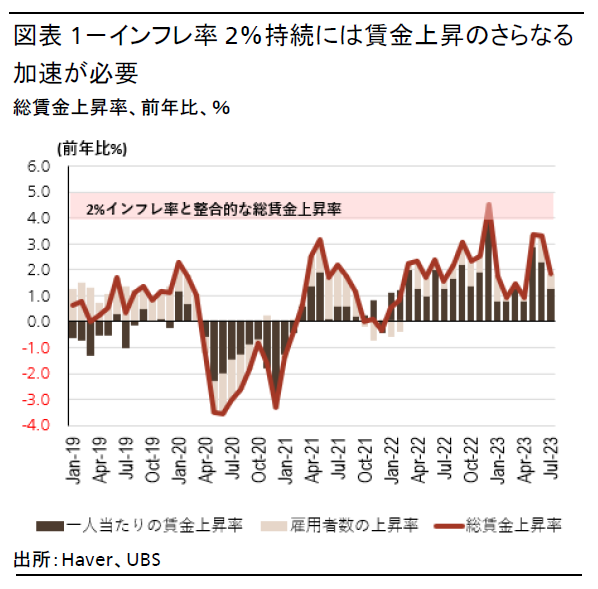

だが、会合後の記者会見で植田総裁のトーンはハト派寄りだった。総裁は物価と賃金が好循環を続けることが重要だと述べ、日本が2%のインフレ率を継続的に達成するにはまだ距離があると強調した。植田総裁は、2024年の春闘での賃上げが追加的な政策正常化を決定する鍵を握ると示した。とはいえ、植田総裁はインフレ率の下がり方がこのところ緩やかであると認め、日銀が7月の「経済・物価情勢の展望(展望レポート)」に対する上振れリスクをみていることを示唆した。

政策正常化は想定よりも早い可能性

最近の日銀高官のコメントを考慮し、現状では、日銀が長短金利操作(イールドカーブ・コントロール、YCC)を2024年第1四半期に終了し、2024年第2四半期にはマイナス金利政策を解除して政策金利を-0.1%から0%に引き上げると予想する。これは従来予想よりも早い(以前は2024年下期の変更を予想)。

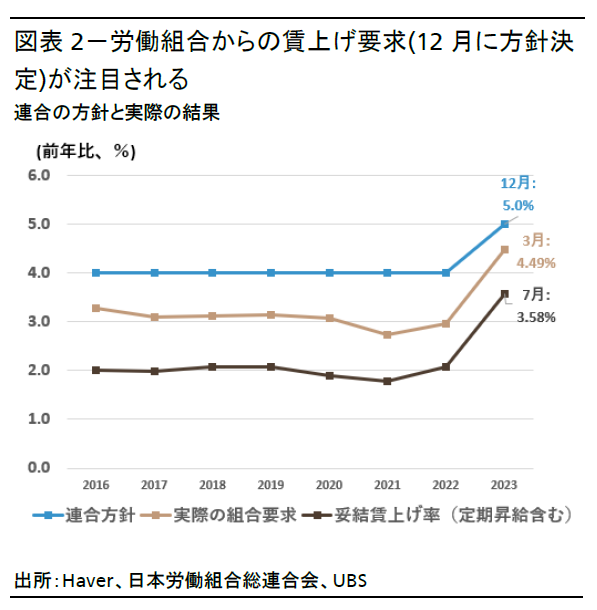

金融政策を正常化するためには、日銀がインフレ率2%の持続と確実な賃金上昇に確信を深める必要がある。その点で、植田総裁が記者会見で強調していたように、2024年の春闘での賃上げ交渉が重要な要因になるだろう。今年のインフレ率上昇と構造的な労働力不足が2024年の賃上げを後押しすると予想する。

短期的に我々が注視しているのは、1)日銀が10月に公表する展望レポートを上方修正する可能性と、2)労働組合が2024年の春闘で高い賃上げを要求するかどうか(12月上旬に連合が方針を決定)だ。日銀はまた、YCCを完全に撤廃する前に、現在のハト派寄りのフォワード・ガイダンスを微調整するか、10年国債利回りの変動幅を引き上げる可能性がある。

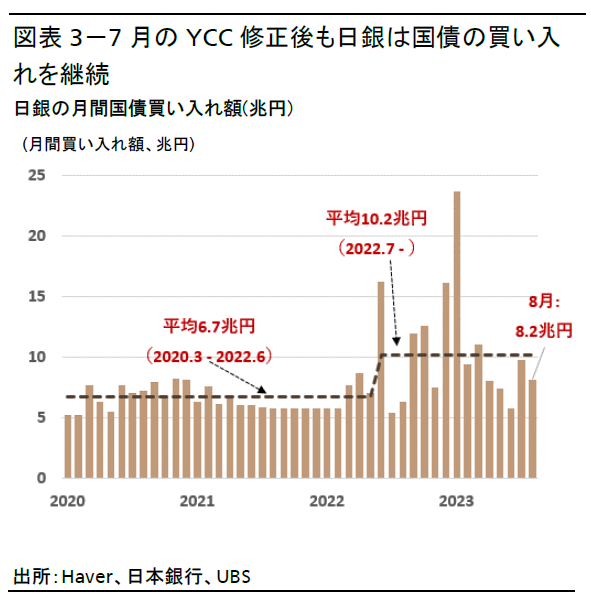

基本シナリオでは、日銀は日本国債の買い入れペースを減速する一方、日本の10年国債利回りは2023年末までに0.8%をつけ、2024年いっぱいその水準にとどまるとみている。YCCの撤廃とマイナス金利政策の解除は、日本国債の利回りに上昇圧力となる可能性があるが、米国金利の低下によって一部相殺されるとみられる。為替については、日銀は円高よりも急速な円安を抑制したいものと考える。

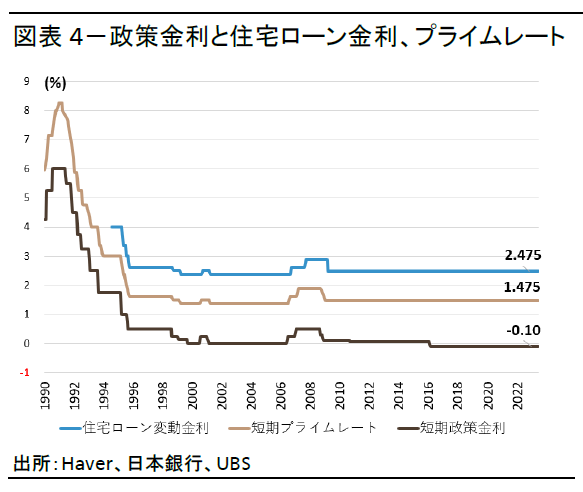

マイナス金利政策の解除が経済に及ぼす影響は限定的だろう。2016年にマイナス金利政策が導入された時でさえ、日本の住宅ローン金利と企業向け融資金利であるプライムレートは変わらないままだった。短期政策金利が-0.1%から0%に1度だけ引き上げられた場合、経済への直接的な悪影響はほぼないとみている。

リスクシナリオ

仮に米国金利がさらに上昇しドル円が150円の節目を抜ければ、日本政府や日銀が安心できる水準を超えて家計負担や企業の原材料コストが上昇する可能性がある。財務省の為替介入は短命に終わるとみられるため、この場合は日銀が手を打つ可能性が高い。

我々は、日銀が2023年第4四半期にYCCの追加修正を行い、国債購入ペースを急速に落とすと予想する。早期に金融政策正常化が行われる場合や米金利が高止まりする場合には、日本の10年国債利回りが2023年第4四半期に1%近辺に上昇する可能性がある。その後は、米金利の低下や米国の国内総生産(GDP)成長率の減速が主因となり、日本国債利回りは0.8%近辺に低下するだろう。

株式戦略

良好な環境が日本株式市場を下支えする

金利とインフレ率の上昇が追い風になる銀行などの高クオリティのバリュー株を推奨する。東京証券取引所が推し進めるガバナンス改革は、短期的に株主還元の増加につながるとみられる。インフレ率と経済成長率の上昇に伴い、日銀は2024年上期を通じて緩やかに政策の正常化を続けるとみているが、時価総額の大きい銀行株はその恩恵を最も受けるだろう。また銀行の収益性も改善しており、3.5~4.0%の比較的高い配当利回りはある程度の下値防御になりうる。

内需セクターも引き続き推奨する。内需セクターは、短期的には経済活動の再開に伴う消費増加と、今年および来年の賃金上昇の追い風を受けるだろう。8月に中国が日本への団体旅行を解禁した。これにより年内には国内の旅行、小売り、サービス部門の見通しが改善すると考える。だが我々は銘柄をさらに厳選し、出遅れ株や、インフレ環境定着を鑑み価格決定力のある銘柄に目を向けている。

UBS SuMi TRUSTウェルス・マネジメント株式会社

チーフ・インベストメント・オフィス 日本地域最高投資責任者(CIO) 兼日本経済担当チーフエコノミスト

青木 大樹

さらに詳しく

2016年11月にUBS証券株式会社ウェルス・マネジメント本部チーフ・インベストメント・オフィス日本地域CIOに就任(UBS SuMi TRUSTウェルス・マネジメント株式会社の営業開始に伴い2021年8月に同社に移籍)。以来、日本に関する投資調査(マクロ経済、為替、債券等)及びハウスビューの顧客コミュニケーションを担当。2010年8月、エコノミストとしてUBS証券会社に入社後、経済調査、外国為替を担当。インベストメント・バンクでは、日本経済担当エコノミストとして、インスティテューショナル・インベスター誌による「オールジャパン・リサーチチーム」調査で外資系1位(2016年、2年連続)に選出。

また、テレビ東京「Newsモーニングサテライト」やBSテレ東「日経モーニングプラス」など、各メディアにコメンテーターとして出演。著書に「アベノミクスの真価」(共著、中央経済社、2018年)など。UBS入社以前は、内閣府にて政策企画・経済調査に携わり、2006-2007年の第一次安倍政権時には、政権の中核にて「骨太の方針」の策定を担当。2005年、ブラウン大学大学院 (米国ロードアイランド) にて経済学博士課程単位取得(ABD)。

UBS SuMi TRUSTウェルス・マネジメント株式会社

チーフ・インベストメント・オフィス

ストラテジスト

上里 啓

さらに詳しく

2022年10月UBS SuMi TRUSTウェルス・マネジメント入社。投資戦略・調査部門であるチーフ・インベストメント・オフィスにて、ストラテジストとして日本経済や債券・為替等の調査分析及び投資戦略を担当。

それ以前は、2016年から2022年までの6年間、日系シンクタンクや米系証券会社でエコノミストとして日本経済分析・見通し作成などを担当。2016年に慶應義塾大学を卒業。

UBS SuMi TRUSTウェルス・マネジメント株式会社

チーフ・インベストメント・オフィス

ストラテジスト

小林 千紗

さらに詳しく

チーフ・インベストメント・オフィスにて、ストラテジストとして株式の調査分析、テーマ投資、SI投資などを担当。投資銀行部門での経験を活かし、幅広い業種についてマクロ・ミクロの視点から投資見解を提供している。

2013年11月に入社。それ以前は米系・欧州系証券会社にて株式アナリストを務める。