日本経済

日銀決定会合レビュー:次の一手に向けた焦点

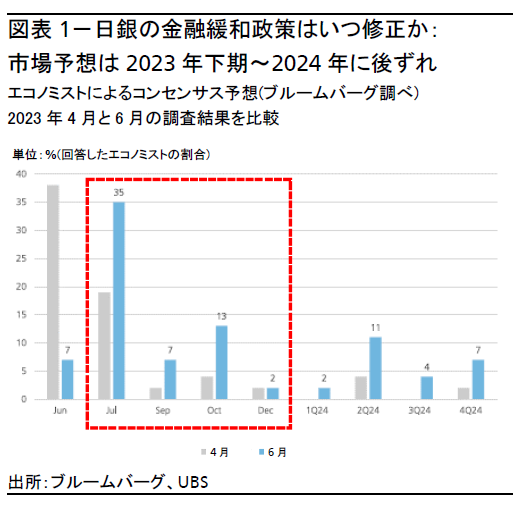

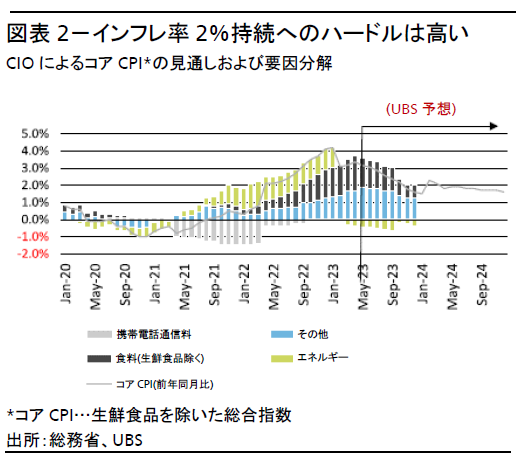

日銀は6月の会合で、すべての金融政策を維持した。インフレ基調が定着すれば、9月頃にはYCCの修正が見込まれるが、インフレ率2%の持続の難しさから、利上げは遠いだろう。

2023.06.19

- 日銀は6月の金融政策決定会合で、我々の予想通りすべての金融政策の現状維持を決定した。公表文にも大きな変更はなかった。

- 会合後の記者会見で日銀の植田和男総裁は、特に来年についてインフレ見通しが不確実だと強調し、インフレ率2%という目標の達成がまだ安定的でないことを示唆した。

- 長短金利操作(イールドカーブ・コントロール、YCC)について植田総裁は、経済やインフレの見通しに加え、効果と副作用の兼ね合いを見極めることが重要だと語った。春闘の結果、賃金上昇の加速が確認され、需給ギャップがプラスに転じれば、日銀は9月の会合近辺にYCCの修正に踏み切ると考える。

- 2023年後半や2024年には、2%のインフレ率がまだ安定的なものでない可能性を踏まえ、金融緩和政策が一部修正されても利上げサイクルには入らないと予想する。

日銀は予想通り政策を維持

6月16日の金融政策決定会合で、日銀は予想通りすべての金融政策の現状維持を決定した。公表文にも大きな変更はなかった。

植田総裁の日本経済およびインフレに対する見解は4月から概ね変わっていない。会合後の記者会見で植田総裁は、インフレの持続性と賃金上昇について、特に来年はやや不確実であると述べた一方、企業の価格や賃金の設定に変化の兆しが見えるとも述べた。

YCC修正の有無については、(1)日本経済とインフレの見通しおよび(2)経済への効果と市場に対する副作用の兼ね合いで決まると改めて強調した。

植田総裁は、現在のインフレが国民の負担になっていることは認めたが、日銀が金利を引き上げてインフレを抑えればその影響はさらに甚大だろうと述べた。だが総裁はこれまでも、2%のインフレ率の定着を判断できるまで基調的なインフレ率上昇を待つコストは、性急な政策変更を行うコストほど「大きくないと思われる」と述べている。日銀が政策正常化を急がないスタンスは、米連邦準備理事会(FRB)のタカ派姿勢と対照的だ。

植田総裁は、為替はファンダメンタルズ(経済の基礎的条件)に沿って変動すべきであり、経済に対してプラスとマイナスの両影響を及ぼすものだと述べ、円安については日銀の喫緊の課題とは考えていないようだ。

2023年下期はどうなるか?

春闘の結果、賃金の伸びが加速し、需給ギャップがプラスに転じ、インフレ基調の定着が確認されれば、日銀は9月か10月の金融政策決定会合で、10年国債利回りの変動幅の上限を現行の0.5%から0.75%に引き上げ、YCCの修正に踏み切ると予想している。YCCの副作用に関しては、記者会見で総裁が述べていたように、2022年12月の微修正により国債市場の機能が回復している。ただし、インフレ期待や海外金利が上昇すれば、市場機能が再度低下する危険性もある。

また我々の基本シナリオではないが、7月の会合でYCCが修正されるリスクはある。7月第1週に(1)日銀短観、(2)春闘の最終回答集計、(3)日銀による2023年1–3月期の需給ギャップ推計といった主要経済指標の発表が予定されている。これらは日本経済の回復とインフレ圧力の高まりを示すものと予想され、日銀の政策正常化に対する市場期待が強まる可能性がある。とはいえ、5月発表の輸入物価は、今後数カ月すればコストプッシュ型インフレが和らぐことを示唆しており、7月時点で日銀はインフレ基調が確実なものか見極められないかもしれない。

我々は政策修正について、(1)7月に行われる可能性が25%、(2)2023年10-12月期の可能性が45%、(3)2024年1-3月期の可能性が30%と予想する。植田総裁のハト派姿勢を受けて、政策修正時期に対するエコノミストの予想は後ずれしている。主要先進国の景気が急速に悪化すれば、日本経済の回復やインフレにも打撃となり、日銀の政策正常化も遅れる可能性がある。また、岸田文雄首相は6~7月の解散総選挙を否定したが、秋口に行う可能性は残っており、それも政策修正時期が遅れる要因になるだろう。他方、日銀はファンダメンタルズに沿った安定的な円の変動が望ましいと考えているため、短期的にドル円が145円に向かうといった急速な円安は、早めの政策修正につながる可能性がある。

YCC修正の先

植田総裁は、2%の持続的なインフレと堅調な賃金上昇が政策正常化の鍵を握ると強調している。5月31日付日本経済レポート「インフレ持続が日銀金融引き締めの鍵」で述べたように、現在の物価上昇は一時的なコストプッシュ型のインフレによるもので、その影響が後退すると2%を下回る水準に減速し、日銀のインフレ目標には到達しない可能性がある。我々は当面、日銀が利上げサイクルに入るとは予想していない。ただし、インフレ率が2%近い伸びで推移する場合には、日銀は2024年後半にYCCを撤廃すると予想する。同時に、1回限りの措置として短期金利を現行の-0.1%から0% に引き上げる可能性も十分にあるだろう。

UBS SuMi TRUSTウェルス・マネジメント株式会社

チーフ・インベストメント・オフィス 日本地域最高投資責任者(CIO) 兼日本経済担当チーフエコノミスト

青木 大樹

さらに詳しく

2016年11月にUBS証券株式会社ウェルス・マネジメント本部チーフ・インベストメント・オフィス日本地域CIOに就任(UBS SuMi TRUSTウェルス・マネジメント株式会社の営業開始に伴い2021年8月に同社に移籍)。以来、日本に関する投資調査(マクロ経済、為替、債券等)及びハウスビューの顧客コミュニケーションを担当。2010年8月、エコノミストとしてUBS証券会社に入社後、経済調査、外国為替を担当。インベストメント・バンクでは、日本経済担当エコノミストとして、インスティテューショナル・インベスター誌による「オールジャパン・リサーチチーム」調査で外資系1位(2016年、2年連続)に選出。

また、テレビ東京「Newsモーニングサテライト」やBSテレ東「日経モーニングプラス」など、各メディアにコメンテーターとして出演。著書に「アベノミクスの真価」(共著、中央経済社、2018年)など。UBS入社以前は、内閣府にて政策企画・経済調査に携わり、2006-2007年の第一次安倍政権時には、政権の中核にて「骨太の方針」の策定を担当。2005年、ブラウン大学大学院 (米国ロードアイランド) にて経済学博士課程単位取得(ABD)。