日本株式

日本株式投資戦略:短期中期の注目点

日本株式は年初からの大幅な上昇を受け、夏場に踊り場を迎える懸念があるため、投資家には銘柄の厳選を勧める。中期的に転換点となり得る材料についても論じる。

2023.06.14

- ファンダメンタルズ(基礎的条件)面から見れば日本株式にはまだ優位性があるが、年初からの大幅な上昇を受け、夏場に踊り場を迎える懸念がある。投資家には銘柄の厳選を勧める。

- グローバル資産配分の中で日本株式を引き続き中立とするが、2023年の下値は底堅いと考える。下記4つの理由から、日本株式は現在の水準でも比較的安全な投資先であるとみている。1)企業業績が比較的底堅い(2023年度予想増益率は+3%)、2)経済再開の遅れや日銀による金融緩和の継続により、日本の景気サイクルは諸外国よりも周回遅れであるため、景気後退に陥るリスクが低い、3)株主還元の強化を求める東京証券取引所からの圧力が高まっている、4)対米ドルでの円高進行が想定よりも遅い。

- 本稿では、中期的に日本の転換点になり得る材料についても論じる。

我々の見解

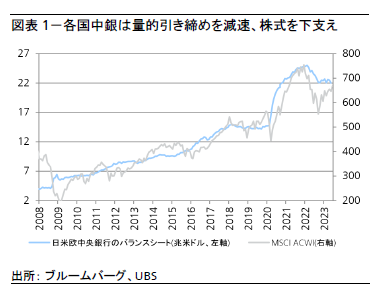

相場のボラティリティ(変動率)にもかかわらず、海外投資家の資金流入や円安により、日本株式はアウトパフォームを継続している。東証株価指数(TOPIX)は年初来20%上昇しており、最近1990年以来の高水準を付けた。なお、MSCIオール・カントリー・ワールド指数(MSCI ACWI)の年初来の上昇率は11%にとどまる。特に過去2カ月は、円安、ハイテク株の上昇、解散総選挙への思惑により、ことさら力強いパフォーマンスを示している。また、国内要因に加えて米銀破綻後の世界的な投資家心理の改善も、日本株式の押し上げ要因となっている。米連邦準備理事会(FRB)は3月上旬以降、量的引き締めを減速させており、世界的な流動性改善が株式市場全体を下支えしている(図表1参照)。

目先は銘柄厳選を推奨

年初からの大幅上昇を受け、日本株は以下の要因から夏場には幾分の利益確定売りが見られたり、踊り場を迎えたりする可能性がある。

- 日本株式のファンダメンタルズは強いものの、目先の新たな相場上昇要因に乏しい。

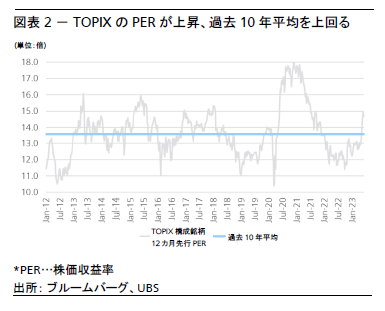

- 長期平均と比べてバリュエーション(株価評価)の割安感がなくなった。TOPIXの過去10年平均の株価収益率(PER)は13.7倍だが、現在は14.6倍に上昇している(図表2参照)。MSCI ACWIとのバリュエーション格差は10年平均に収れんしつつある。

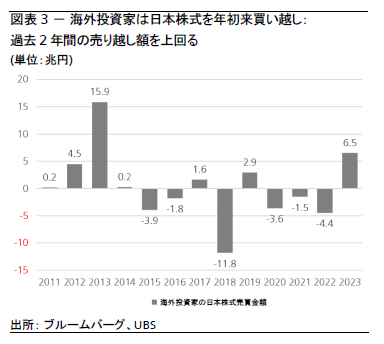

- 海外投資家の日本株式のポジションは、極めて低かった2022年の水準からすでに上昇している。海外投資家の年初来の買い越し額は、過去2年間の売り越し額を超過している(図表3参照)。直近のデータからは、海外投資家の買い越し額が過去3週間は鈍化していることがわかる。

- ROEや企業価値向上に対する東京証券取引所からのプレッシャーは続いているが、夏場は通常、自社株買いの発表が下火となる。日本企業は通期決算発表時(4~5月頃)と中間決算発表時(10~11月頃)に自社株買いや株主還元方針の修正を発表する傾向にあるからだ。

- 米FRBの今後数か月の動向に対する不透明感。

投資家には、日本経済の再開に伴う消費支出の回復が追い風になる内需株、株主還元の拡充が見込まれる高クオリティのバリュー株、大手銀行株に注目することを勧める。大幅な株価上昇を受け、ハイテク株や商社株など一部株式のリスク調整後リターンは魅力が薄れている。中期的には、生成AI(人工知能)の需要増が引き続き追い風になるとみているが、一部のハイテク株は今後数年間の成長見込みがすでに織り込まれている。投資家には、これらのセクターに偏ったポジションを見直し、内需株、バリュー株および銀行株への入れ替えを勧める。

2023年の下値は底堅い

とはいえ、日本株式全体について株価が急速に調整するとは考えていない。以下の理由から、日本株式は現在の水準でも比較的安全性が高いため、下値もある程度限定的だと考える。

- 欧米企業の業績が減益であるのに対して、日本企業の業績は相対的に底堅い(2023年度は予想増益率+3%)

- 経済再開の遅れや日銀による金融緩和の継続により、日本の景気サイクルは諸外国に対して周回遅れであり、景気後退リスクが低い

- 株主還元の強化を求める東京証券取引所からの圧力が高まっている

- 対米ドルでの円高進行が想定より遅い

2023年の投資先

経済活動の再開から恩恵を受ける銘柄。2023年中は、日本経済の再開が引き続き投資機会をもたらすと考える。政府が5月上旬に新型コロナウイルスの感染症法上の分類を5類に引き下げた結果、国内および海外旅行需要が拡大するとみられる。円安も訪日意欲を高めるうえ、中国経済の再開は中国人観光客の増加につながるだろう。

大手銀行株には戦術的投資妙味がある。日本の銀行はバランスシートが強固で流動性が高いにもかかわらず、株価は3月上旬の水準を下回っている。株価純資産倍率(PBR)は0.6倍と低く、配当利回りは4%と比較的高い。2023年下期に予想される日銀の長短金利操作(イールドカーブ・コントロール)の修正は、10年に及ぶ超低金利環境の後で、銀行株の再評価につながるだろう。

バリュー株。東京証券取引所の市場改革が加速するなか、PBR1倍割れ企業に対して自己資本利益率(ROE)や企業価値の向上を求める圧力が高まっており、短期的に配当性向の引き上げや自社株買いの増加につながるだろう。ROE向上を目的とした事業ポートフォリオの再編や投資拡大に結びつく可能性があるため、長期的に日本株式の再評価のきっかけになるかもしれない。

中期的に注目すべき2つの材料

持続的なインフレ

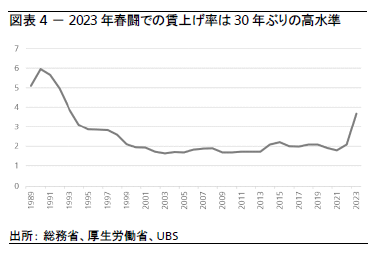

今年の春闘で、大手企業の賃上げ率は3.7%と30年ぶりの高水準となり、数十年に及ぶデフレを経て日本の安定的なインフレに期待が高まっている(図表4参照)。こうした期待はある程度理解できるが、持続的なインフレ定着を期待してポジションを取るのは時期尚早と考える。

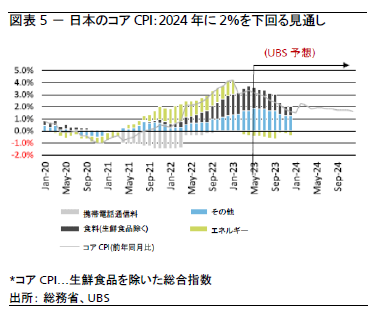

CIOのマクロ経済チームは、今のインフレは輸入物価の高騰と力強いサービス消費により押し上げられたもので、2024年には2%以下に低下する可能性が高いと考えている(図表5参照)。とはいえ、変化につながり得る構造的な要因も一部に見られる。事実、経済活動が再開する中で、日本の労働力不足はますます深刻化している。アベノミクスが進行していた時と異なり、女性や高齢者の非正規労働者が労働市場に追加供給されることはもはや期待できない。企業が正社員雇用を拡大するならば、賃金の伸びは2024年まで続くだろう。賃上げが持続するならば、期待インフレ率の上昇が日本を持続可能なインフレ達成に導き、経済の構造的な変化につながる可能性がある。

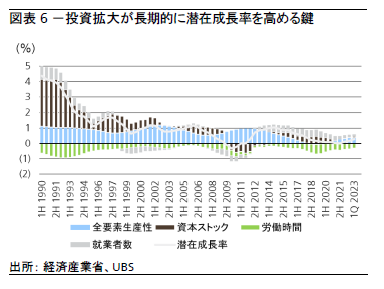

あるいは、構造的な労働力不足がオートメーションや生産性向上への投資拡大につながれば、経済成長が加速し、これも日本株式の転換点になり得る。

また、経済安全保障や脱炭素といった新たなテーマがインフレ圧力を想定よりも長期化させるかもしれない。政府は持続可能なインフレ率を加味した名目国内総生産(GDP)成長率目標を3%に掲げている。生鮮食品を除いたコア消費者物価指数(CPI)が、中長期的には約1~1.5%で推移すると予想されることを念頭に、新たな需要動向がインフレ圧力を高めるとすれば、2%の名目GDP成長率は達成可能である。

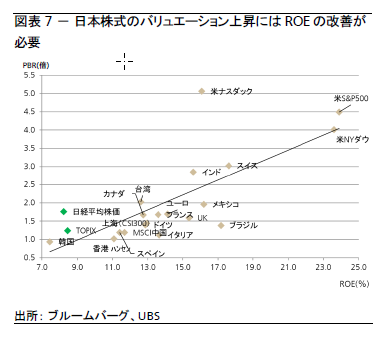

コーポレートガバナンスはROE向上につながるか

日本企業は今年、株主還元を強化すると予想する。企業は事業ポートフォリオの最適化や資本政策の見直しに向けて前例にない強い圧力を受けている。昨年に市場改革を開始して以降、東証はPBR1倍割れの企業に対し、ROEと企業価値を向上させるよう圧力を強めている。

中期的には、株主還元強化だけではなく、日本企業が利益率やROEの引き上げを目的とした事業ポートフォリオの再編や投資拡大を開始すれば、こうした動きは日本株式の再評価のきっかけとなりうる。

事実、日本のマクロ経済環境は改善に向かっており、それが企業が多額の現金を投資に回す理由となり得る。日本企業は、製造設備の更新、新技術への投資、人的資本などさまざまな分野で投資が不足している。世界金融危機の後、日本企業の売上高に対する設備投資額の割合は約10%から約6%に低下し、その後横ばいで推移している一方、S&P500種株価指数やユーロストックス600の構成企業は、それぞれ売上高比11%、12%を投資に回している。

だが、日本は深刻な労働力不足に陥っており、生産性向上のための技術投資や人材のリスキリング(学び直し)支援が避けられない状況となってきている。また、グリーントランスフォーメーション、デジタル化、リショアリング(製造拠点の国内回帰)など新たな投資分野も増えている。日本政府はこれらの分野を後押ししており、「経済財政運営と改革の基本方針2023(骨太方針)」案の成長戦略の一部にこれらを盛り込んでいる。

持続的な民間設備投資の拡大は、長期的に日本の潜在成長率を押し上げることにつながるだろう(図表6参照)。

また、日本のコアインフレ率は過去30年間1.0%を下回る水準だったが、2023年1–3月期は前年同期比で3%を超えており、2024年は1.5%超で推移する可能性が高い。高インフレ環境下では企業の現金保有は投資効率が悪い。これも企業に対し投資増加か株主還元の拡大かを迫る圧力となる。

日本のPBR-ROEは世界各国と比べて低い(図表7参照)。多くの日本企業が低収益に甘んじており、日本株式市場は魅力的に映らず、結果として各国株式市場に比べて全体的に割安に放置されている。だが、利益率の低い企業がROEの改善に取り組むことで、日本企業のバリュエーション全体の押し上げに寄与すると考える。

構造的な変化はバリュエーション引上げにつながる

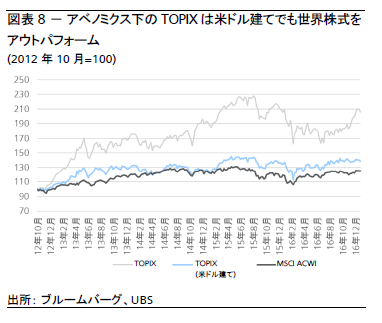

日本経済をデフレからの脱却に導くことを目指したアベノミクスの「3本の矢」の初期段階では、期待インフレ率の上昇からTOPIXのPERは16倍に拡大した。上述の通りインフレ高進を期待したポジションを取るのは時期尚早だが、構造的な変化が起こる兆しが見えれば、日本株式のバリュエーションはアベノミクス期並みの水準にまで上昇する可能性がある。

2012年12月に始まったアベノミクス下では、TOPIXは米ドル建てでもMSCI ACWIをアウトパフォームした(図表8参照)。この力強いパフォーマンスは、単に円安だけでなく、アベノミクス政策により日本経済が20年に及ぶデフレスパイラルから脱却し復活するとの強い期待感と構造改革によるものでもあり、それが数年にわたって株価を押し上げた。TOPIXは今年年初からMSCI ACWIを円建てでアウトパフォームしているが、米ドル建てでは同水準にとどまっている。2023年が2013年の再来となれば、日本株式は米ドル建てでも各国市場をアウトパフォームすると考えられる。

UBS SuMi TRUSTウェルス・マネジメント株式会社

チーフ・インベストメント・オフィス

ストラテジスト

小林 千紗

さらに詳しく

チーフ・インベストメント・オフィスにて、ストラテジストとして株式の調査分析、テーマ投資、SI投資などを担当。投資銀行部門での経験を活かし、幅広い業種についてマクロ・ミクロの視点から投資見解を提供している。

2013年11月に入社。それ以前は米系・欧州系証券会社にて株式アナリストを務める。