日本経済

インフレ持続が日銀金融引き締めの鍵

日銀が金融政策の引き締めに入るには2%のインフレ率の安定的な持続を確認する必要があるが、現在のインフレは一時的なコスト上昇が主因であり、条件は整っていない。

2023.05.31

- 日本銀行が金融政策の引き締めに入るには、2%のインフレ率が安定的に持続することを確認する必要がある。現在のインフレは主に一時的なコスト上昇要因によって引き起こされているため、この条件はまだ整っていない。

- 鍵は賃金上昇率だ。2023年の春闘交渉は高水準で妥結したが十分とは言えないだろう。労働不足を背景に、2024年の賃上げ率も高水準となりそうだが、逆風によって伸びがやや鈍化する可能性がある。

- 一部の主要サービス品目が構造的に低迷していることが重しとなって、持続的な2%のインフレ率は容易ではないが、それに近い水準は維持するだろう。

- 日銀は、2023年下期に長短金利操作(イールドカーブ・コントロール)を修正し、10年国債利回りの上限を現行の0.5%から0.75%に引き上げるだろう。2%近辺のインフレ率が続けば、日銀はイールドカーブ・コントロールを2024年下期に撤廃する可能性がある。1回限りの措置として短期政策金利引き上げもあり得る。しかし、2%のインフレ率が持続的に達成されない限り、短期金利をプラス水準に引き上げることはなさそうだ。

日銀の金融引き締めの鍵はインフレの持続性にある

日本のインフレ率は2022年9月以降、前年同月比で3%以上に達しているが、日本銀行は金融緩和政策を維持している。植田新総裁は最近の講演で、現在の物価上昇は一時的なコストプッシュ型のインフレであり、食品とエネルギーの輸入価格の上昇がその要因であると指摘した。現在のインフレ動向を踏まえると、日銀は2023年下期にイールドカーブ・コントロールを修正し、2024年下期には全面撤廃することが予想される。しかし、短期金利を継続的に引き上げるには、2%のインフレ率が安定的に持続することを確認すべきだと日銀は示唆している。

日本のインフレに対する我々の見解

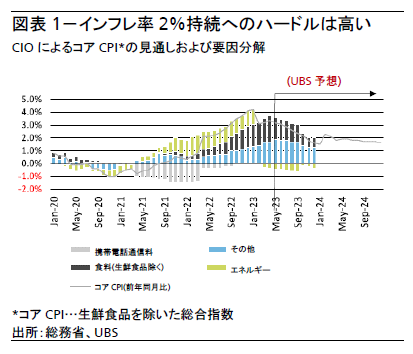

生鮮食品を除いた日本のコア消費者物価指数(CPI)は、2023年4月に前年同月比で3.4%上昇したが、食品とエネルギーの価格上昇圧力が一服するにつれ、年末までに2%近辺まで鈍化すると予想する(図表1)。輸入物価指数は、2022年7月に前年比49.2%でピークをつけた後、2023年4月にはマイナスに転じており、2023年下期には財のインフレはさらに減速する可能性が高い。一方で、入国制限の緩和後は旅行関連の品目にけん引されてサービス価格のインフレが加速している。その結果、インフレ率は当面上昇を続ける可能性がある。

2024年については、インフレ率が2%を下回る可能性はあるものの、年央までは2%近辺で推移すると考える。これを背景に、日銀は2024年下期にイールドカーブ・コントロールを撤廃する可能性があり、1回限りの措置として短期金利を-0.1%から0%に引き上げることも考えられる。しかし、長期的には、インフレ率が2%超えで推移を続ける可能性には疑問が残る。この目標の達成には、賃金上昇率が鍵となる。

インフレの持続には賃金上昇率が鍵

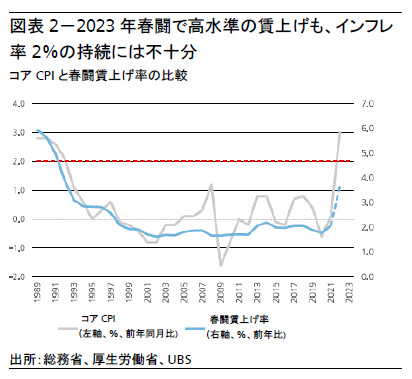

過去のデータから明らかなように、賃金上昇率はインフレ率との相関性が高い。日本では、多くの企業の賃金が春季労使交渉(春闘)で決まる。

2023年の春闘は好調だった。円安による企業収益の増加と経済活動の再開にけん引されて、賃上げ率は前年比で約3.7%と1993年以来の高水準となった。さらに、日本政府が中小企業の賃上げを助成金で支援していることも、今年の賃金上昇に寄与するだろう。それでも、今年の賃金上昇は、インフレ率を持続的に2%以上に押し上げるほど強くはなさそうだ(図表2)。

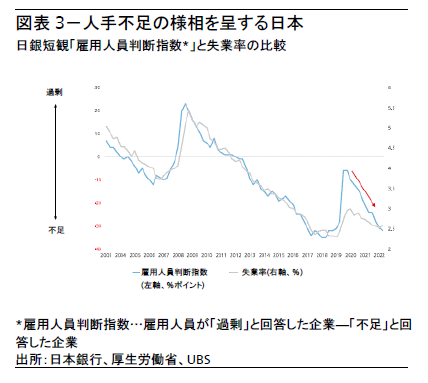

しかし、人手不足は深刻さを増しており、2024年にはさらなる賃金上昇を促す可能性がある(図表3)。アベノミクス以降、女性と高齢者が労働力供給の両輪となってきたが、現在はこれが不足しており、企業は従業員を増やすために賃金を引き上げる必要がある。一般労働者に比べてパートタイム労働者の方が賃金上昇率が高く、中所得の従業員(40~50歳の労働者)の恩恵は比較的少ないと考えられる。

ただし、ここ数四半期の企業増益ペースが今後も続くことは考えにくく、春闘賃上げ率は2024年には加速しない可能性がある。今年下期からは世界的に経済成長率が鈍化する見通しであり、製造業セクターの企業業績に下げ圧力がかかる可能性がある。サービス・セクターに関しては、経済活動の再開にかかる累積需要で急回復しているものの、2024年の初めにはこの勢いが鈍化する可能性がある。

構造要因がサービス・セクターのインフレ率に重し

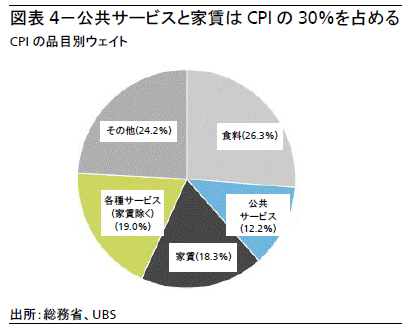

他の先進諸国と異なり、日本のサービス価格インフレ率は、今後も構造的に停滞する可能性がある。サービス価格の最近の上昇加速は主に旅行関連品目によるものだが、日本のCPIに占めるウェイトはおよそ8%にすぎない。しかし、構造的に停滞している公共サービスや家賃(両者を併せるとCPIの30%を占める)などは、今後もサービス価格インフレ率の重しになりそうだ(図表4)。こうしたセクターでは、医療、看護および教育における政府の規制が価格上昇を抑制することが多い。不動産賃貸市場では、日本の人口減少も逆風となっている。

3つの上昇可能性

2%のインフレ率を持続させることは日本にとって高いハードルだが、将来、賃金上昇率とインフレ率を予想以上に高める要因がいくつか考えられる。第1に、岸田首相はグリーントランスフォーメーション、デジタル化、リスキリング(学び直し)、リショアリング(生産の国内回帰)など、新たな分野に向けた企業の投資を構造的に刺激する計画を立てている。こうした分野での新たな需要は、政府の支援を受ければ、長期的には国内需要の拡大と企業利益を支える可能性がある。

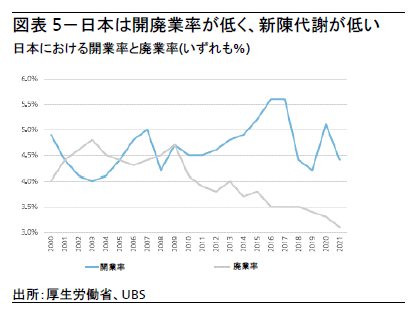

第2に、日本企業の価格決定行動がついに変化した可能性がある。2022~2023年には、多くの企業がコスト上昇分を価格に転嫁できた。しかし、将来にわたって値上げを続けるには、生産性の向上と価格決定力の強化を図る必要がある。もし日本企業の新陳代謝、例えば開業率と廃業率が上昇すると、このような状況が実現する可能性がある(図表5)。かつては、企業の新陳代謝が低かったために生産性は低く、価格決定力も弱かった。

深刻な労働力不足に悩み、コーポレート・ガバナンスを改善するようにという政府や投資家からの継続的な圧力に直面している企業は多い。各社とも女性、高齢者、外国人労働者の労働参加率を向上させることがますます難しくなってきた。この状況が続くと、企業の開業率と廃業率が上昇し、最終的には企業の新陳代謝が改善する可能性があると我々はみている。時間がかかる可能性もあるが、日本企業は今、若返りのための第1段階にいると言えるかもしれない。

第3に、経済安全保障や脱炭素化といった新しいテーマは、コストプッシュ型のインフレを予想より長引かせる可能性がある。グリーントランスフォーメーション、生産拠点の再配置、リショアリングを含む生産拠点の多様化、ハイテク製品の輸出障壁などは、今後しばらくはインフレ上昇圧力となるかもしれない。

イールドカーブ・コントロールは終了に向かうが、利上げの可能性は低い

日銀は、利上げサイクルに入る前に、堅調な賃金上昇率と経済成長率に支えられて2%のインフレ率の持続的な達成を確認する必要がある。これが実現するとしても、そうなるまでにはしばらく時間がかかるかもしれない。したがって日銀が今年または来年に利上げサイクルに入り短期金利をプラス水準に引き上げることは考えにくい。

ただし、1回限りの措置として-0.1%から0%の短期金利引き上げを実施する可能性はある。そして、2023年下期にイールドカーブ・コントロールを修正し、10年国債利回りの上限を現行の0.5%から0.75%に引き上げると我々は予想する。2024年半ばまでインフレ率が2%近辺を推移した場合には、2024年下期にイールドカーブ・コントロールを撤廃する可能性がある。

UBS SuMi TRUSTウェルス・マネジメント株式会社

チーフ・インベストメント・オフィス 日本地域最高投資責任者(CIO) 兼日本経済担当チーフエコノミスト

青木 大樹

さらに詳しく

2016年11月にUBS証券株式会社ウェルス・マネジメント本部チーフ・インベストメント・オフィス日本地域CIOに就任(UBS SuMi TRUSTウェルス・マネジメント株式会社の営業開始に伴い2021年8月に同社に移籍)。以来、日本に関する投資調査(マクロ経済、為替、債券等)及びハウスビューの顧客コミュニケーションを担当。2010年8月、エコノミストとしてUBS証券会社に入社後、経済調査、外国為替を担当。インベストメント・バンクでは、日本経済担当エコノミストとして、インスティテューショナル・インベスター誌による「オールジャパン・リサーチチーム」調査で外資系1位(2016年、2年連続)に選出。

また、テレビ東京「Newsモーニングサテライト」やBSテレ東「日経モーニングプラス」など、各メディアにコメンテーターとして出演。著書に「アベノミクスの真価」(共著、中央経済社、2018年)など。UBS入社以前は、内閣府にて政策企画・経済調査に携わり、2006-2007年の第一次安倍政権時には、政権の中核にて「骨太の方針」の策定を担当。2005年、ブラウン大学大学院 (米国ロードアイランド) にて経済学博士課程単位取得(ABD)。

UBS SuMi TRUSTウェルス・マネジメント株式会社

チーフ・インベストメント・オフィス

ストラテジスト

上里 啓

さらに詳しく

2022年10月UBS SuMi TRUSTウェルス・マネジメント入社。投資戦略・調査部門であるチーフ・インベストメント・オフィスにて、ストラテジストとして日本経済や債券・為替等の調査分析及び投資戦略を担当。

それ以前は、2016年から2022年までの6年間、日系シンクタンクや米系証券会社でエコノミストとして日本経済分析・見通し作成などを担当。2016年に慶應義塾大学を卒業。

UBS SuMi TRUSTウェルス・マネジメント株式会社

チーフ・インベストメント・オフィス

ストラテジスト

小林 千紗

さらに詳しく

チーフ・インベストメント・オフィスにて、ストラテジストとして株式の調査分析、テーマ投資、SI投資などを担当。投資銀行部門での経験を活かし、幅広い業種についてマクロ・ミクロの視点から投資見解を提供している。

2013年11月に入社。それ以前は米系・欧州系証券会社にて株式アナリストを務める。