ドル円

ドル円は下落ペースを緩める見通し、米利上げ継続観測で

ドル円の予想について、2023年6月末を125円、9月末を122円に修正し、円高ドル安進行のペースをやや緩めた。

2023.02.27

• 我々はドル円の予想について、2023年6月末を125円(従来予想は122円)、9月末を122円(同120円)に修正し、12月末を120円に据え置き、円高ドル安進行のペースをやや緩めた。

• 足元、市場が織り込むフェデラルファンド(FF)金利のターミナルレート(政策金利の最終到達点)は今年7月までに5.4%へと上方修正され、米連邦準備理事会(FRB)が最近示唆した見通しと同水準となった。よって、ドル円の上振れ余地は限定的と考える。

市場による利上げ観測の再評価は概ね終了

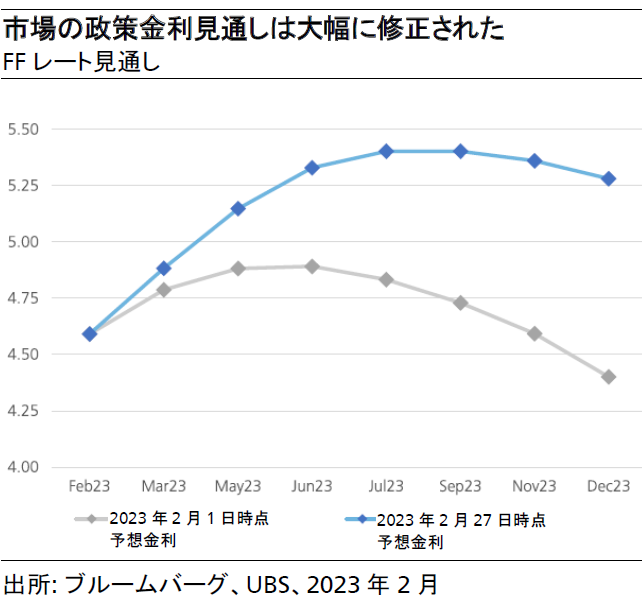

ドル円はこのところ米ドル高方向に反発しているが、これは、2月発表 の米経済指標が予想以上に強かったことを受け、市場が急ピッチでFRBの利上げ長期化を織り込んだことが背景にある。これにより、市場が予想するフェデラルファンド(FF)金利のターミナルレート(政策金利の最終到達点)は年央で5.4%程度へと急上昇した。2月初旬時点では4.83%を予想していた。また、市場が織り込む年後半の利下げ幅も、これまでの50ベーシスポイント(bp)程度から、現在は13bpにまで後退している。

目先、ドル円のさらなる上振れの可能性も排除できないが、我々は、複数の理由から、中期的には円高ドル安基調との見方を維持する。第1に、市場の織り込むFF金利のターミナルレートはすでに複数のFRB高官が示す直近の見通しとほぼ同水準にまで上昇しているため、市場による利上げ観測の再評価は概ね終了したとみられるからだ。

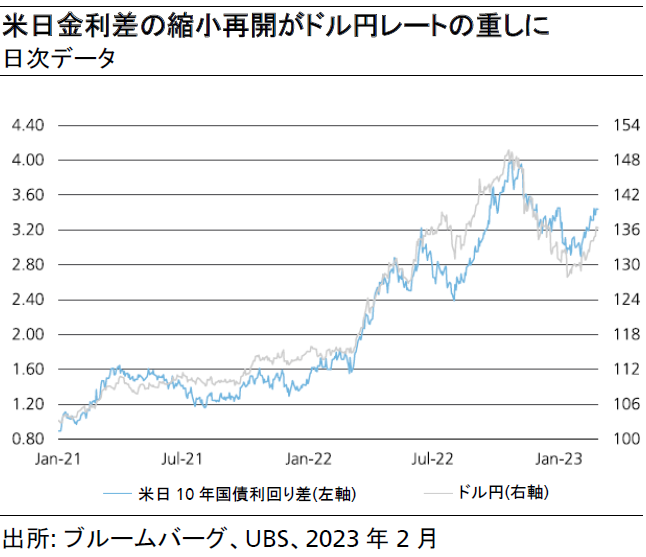

第2に、日本の経済成長とインフレ動向は今後も回復が続くと見込まれることから、日銀は金融緩和政策のさらなる修正を迫られるとみられることだ。実際、今年2月10日に植田和男氏の次期日銀総裁起用が報じられて以降(報道によると、ハト派色の強い雨宮正佳副総裁は総裁就任を辞退している)、日本10年国債の利回りに上昇圧力が続いており、利回りは現在、日銀の許容上限0.5%、またはそれを若干上回る水準で推移している。これは、次期日銀総裁がいずれはイールドカーブ・コントロール(YCC:長短金利操作)を撤廃し、これにより日本の長期国債利回りの上昇モメンタムが再度高まり、年後半に円高が進む一因になるとの我々の見方と整合する。植田次期総裁はYCC撤廃は急がないとの意向を示しているが、予想以上に早期に撤廃が決定されるリスクもあると我々はみている。日銀は昨年12月の金融政策決定会合で突然、新発10年国債利回りの変動許容幅の拡大を決定した前例もある。こうした点を踏まえると、ドル円は、今後の日銀の金融政策決定会合(3月10日、4月28日、6月16日等)の直前には下振れ圧力が高まると考えられる。

投資判断

境界線:テクニカル的には、次のドル円の上値抵抗線は1米ドル=138円および140円とみている。

リスク要因:米国で予想以上に強い経済指標が続くようであれば、円高ドル安基調入りは遅れる可能性がある。