チーフ・エコノミスト・コメント

今年のインフレ率を読み解く

インフレーションは、経済の不均衡から生じる物価全般の動きであり、特定産品のサプライチェーンの問題に起因して発生する価格変動ではない。世界経済は現在も過剰設備を抱えているため、インフレ率は今年も穏やかに推移しそうだ。4-6月期(第2四半期)には、原油価格の上昇でインフレ率が急騰しそうだが、消費者も銀行も懸念しないだろう。

2021.02.24

- 2021年、先進国の消費者物価総合指数(CPI)は上昇するものの、高水準にはならないだろう。

- 4-6月期(第2四半期)には、原油価格の上昇でインフレ率が急騰しそうだが、消費者も銀行も懸念しないだろう。

- 消費パターンが変わると、今年後半にはサービスセクターの価格にある程度の上昇圧力がかかる可能性がある。

- ユーロ圏CPI構成品目のウエイト変更に伴い、ユーロ圏の消費者物価データが年後半にはインフレ実態よりもやや低く表れる可能性が高い。

インフレーションは、経済の不均衡から生じる物価全般の動きであり、特定産品のサプライチェーンの問題に起因して発生する価格変動ではない。世界経済は現在も過剰設備を抱えているため、インフレ率は今年も穏やかに推移しそうだ。特定産品への需要が大幅に増加し、サプライチェーンの問題が重なって、値上がりした製品があったことは事実だ。だが米国のデータが示すとおり、大半の物価は今のところ正常な動きを示している。

今年は、先進国の消費者物価総合指数(CPI)は上昇するものの、高水準にはならないだろう。重要なのは、消費者が気づいていない価格上昇品目もあるはずで、そうした産品の価格が変化しても、実質可処分所得に対する消費者の認識は変わりそうにないという点だ。

2021年における先進国の消費者物価の主な変動要因は3つ考えられる。CPI構成品目のウエイト変更、コモディティ価格、需要動向の変化だ。ただし、投資家が本当に懸念すべきなのは需要がどう変化するかだ。消費者の実質所得に影響を及ぼしそうなのは需要動向だからである。

構成品目のウエイト変更

CPIは財のバスケットに基づいて測定される。インフレ率の計算では、消費者の支出パターンはそれほど大きく変化しないことが前提となっている。例えばある月に支出の10%が食費に回ったら、翌月もそうなると考えるわけだ。平常時には、これは完全に合理的な前提条件だが、今回の新型コロナ危機では、これがあてはまらない。

ユーロ圏と米国では、2020年にはCPIの公式データがインフレ実態を下回った(ただし英国はそうならなかった)。例えば、ロックダウン(都市封鎖)期間中、消費者は外食を平常時より大きく減らし、自宅での食事を大幅に増やした。その結果、レストランのメニュー価格はさほど上がらなかったのに対し、自宅で取る食品の価格は大幅に上昇した。だが、消費者物価のウエイトはこれまで固定されていたため、消費者の支出動向の著しい変化は反映されなかった。つまり、2020年の公式CPIは値下がりした品目を重視しすぎ、値上がりした品目を軽視しすぎたのである。

米国では、今年はCPIのウエイト変更がない(変更は2年に1度実施)。ユーロ圏では1月に変更が行われたため、その影響で今後数カ月に発表されるCPIは若干上昇するだろう。今後ユーロ圏では、CPIの計算にあたって、自宅で消費される食品などの重要度が実態に近い形で反映されるだろう。

では、消費者はそうした状況を意識するだろうか?しないだろう。消費者はこれまでの3四半期間、CPIが示す数値よりも高いインフレ実態の中で生活してきた。ただし、発表される数値が実態に近づいても、消費者行動が変わるとは思えない。中央銀行も同様だ。2020年のインフレ率が人為的に低く算出されていたことを認識していたにもかかわらず、これまでのアプローチを変えそうにない。

コモディティ価格

前年比で見たCPIは、原油価格の上昇に押し上げられるだろう。2020年4月に原油価格は大幅に下落し、4月と5月にはそれが消費者に転嫁された。したがって、2021年4月と5月の前年同月比のインフレ率は、原油の異常な低価格を反映したものとなりそうだ。これは総合CPIとコア(食品とエネルギーを除く)CPIの双方に影響する。エネルギー費用は他の製品価格にも組み込まれているからだ。オンライン発注の製品価格は、配送費の値上がりという形で原油価格を反映するだろう。

消費者は原油価格のベース効果(対前年比効果)を気にするだろうか?恐らく気にしない。それは、多くの消費者が昨年に安い原油価格を経験したからではない。原油価格が安かったのは、ロックダウンの期間中は誰も車を運転しなかったからだ。そのため消費者が原油安を実感しなかったのである。いずれにせよ、1年前のガソリン価格を覚えている人などいない。原油価格が絶対水準で高いか、つい最近大きく値上がりした場合ならともかく、ある程度時間を置いてしまうと、過去との比較でどうかなどわからないものだ。ガソリン価格が再び値上がりするようなことになれば、消費者は価格変動にもっと敏感に反応するだろう。しかもこれは長続きしそうにないため、中央銀行も注意を払わないだろう。今年後半までには、ベース効果は消失していると予想する。

コモディティとしての食料価格の値上がりと、そのインフレ率への影響にも一定の懸念がある。とはいえ、これは新興国にとっての懸念材料であって、先進国にはそれほど大きな影響はない。先進国における「食料品価格」はコモディティとしての「食料価格」との関連性が低いからだ。我々が購入するのは加工度の高い食品で、比較的複雑な方法で配送されて市場に届く。つまり、食料品価格に最も影響を及ぼす要素は、実際には各地の労務費なのだ。2020年に食料品価格が高騰したのは、専らレストランへの提供に用いられていたサプライチェーンをスーパーマーケット向けに切り替えられなかったからであり、農場で何が起きていたかは殆ど関係がない。牛乳価格もコモディティとしての生乳価格と密接に連動しているわけではない。

したがって、コモディティとしての食料価格のインフレは先進国の食料品小売価格のほんの一部を占めるにすぎないだろう。消費者はそんなことを気にするだろうか?気にしないだろう。コモディティ価格の値上がりが消費者物価に反映されるとしても微々たるもので、しかも食料品の消費パターンが再び変わる可能性も高いからだ。

累積需要

2020年の消費者は、貯蓄せざるを得なかった。ロックダウンと行動制限で支出の機会がなかったからだ。オンラインで買い物を続けることはできたが、サービスセクターへの消費支出は低迷した。

活動制限の第1弾の緩和では、家具や電化製品などを中心に財への需要が急拡大した。長い巣ごもり期間中、テレビで家の模様替えを紹介する番組をみる機会が増えた消費者の間には、家具や家電の買い替えへの関心が高まった。長く複雑なグローバル・サプライチェーンは、この需要拡大への対応に苦戦した。その結果値上がりした財もあった。米国の耐久財価格(家具や電化製品など)は、ロックダウン期間中には下がったものの、ロックダウン解除後に4%近く上昇した。ユーロ圏の家具価格の上昇率はゼロ近くから1.2%に上がった。ユーロ圏にとっては大きな動きである。

各種制限措置が緩和されて不安が収まれば、支出はサービスに向かうと我々はみている。人々は楽しい時間を過ごしたいと思うだろう。つまり耐久消費財ではなく、娯楽やホスピタリティーを求めるはずである。インスタグラムに買ったばかりの洗濯機の写真を投稿する人はあまりいない。経済にとって重要なのは、財価格よりもサービス価格の方だ。サービスセクターの需要が供給を大きく上回ると、サービス価格が上昇し、総合インフレ率に大きな影響を及ぼすだろう。

サービスセクターのあらゆる分野が同時に活動を再開することは考えにくい。活動制限は、段階的に緩和されていく可能性が高い。特に観光旅行業は規制緩和が最も遅れそうなセクターだ。つまり、外国からの観光客が多く訪れる国では、自国民の需要を超えるホテルや娯楽サービスの過剰供給により価格が抑えられ、その結果、全体の物価上昇が限定的となるだろう。

対人サービス業では、総じて供給の変化スピードが製造業よりも速い。製造業よりも労働集約性が高く、資本集約性が低く、サプライチェーンは短く、複雑ではないものが多いからだ。しかも、多くの職種では高い技能を必要としない。その結果、製造業よりも早く供給量を調節できる。Yelp(ローカルビジネスレビュー・サイト)の分析によると、ロックダウン期間中は、米国ではレストランの新規開店は壊滅的な状況だったが、2020年8月には正常に戻っていた。需要増に伴って供給量が一気に増えれば価格上昇も抑えられるだろう。

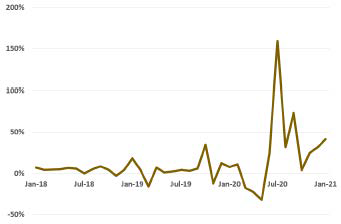

サービスセクターでは、新規開業も急拡大を見せた。世界中の多くの先進諸国で、各種制限が解除されるとともに新会社の設立が急増している。米国でこの動きを先導しているのは小売業だ。ショッピングモールの先行きが厳しいときに奇妙に響くかもしれないが、恐らくこれは、TikTokのコンテンツクリエイターが物販を行うなど、インターネットを用いた小売ビジネスの勃興を反映している。その一方で、宿泊や娯楽セクターでも新規事業が大幅に伸びており、2020年7月以降の対前年比の伸び率が平均52%と、事業創出力の強さが際立っている。

米国のサービスセクターは供給が回復

新規事業申請件数(宿泊業、飲食業)の伸び

(前年同月比、%)

とはいえ、今後はサービスセクターの価格上昇が起きないというわけではない。人手不足になれば価格は上がるだろう。しかし、消費者の出費がサービス業にシフトすれば、供給側は製造業よりも素早く対応するだろう。

ユーロ圏では、サービスセクターに関して考慮すべき要素がもう1つある。CPI構成品目のウエイト問題だ。2020年のユーロ圏の消費者物価は、支出パターンが2019年から変わっていないことを前提に算出されていた。2021年のCPIは、新型コロナ禍の支出傾向が続くことが前提となる。2021年には国外での休暇費用が増えたとしても、ユーロ圏の消費者物価には大きな影響はないだろう。なぜならば、欧州の消費者物価は、今年は消費者が旅行しない前提で算出されるからだ。

ただし、先に述べたように、これは欧州固有の問題であり、米国には何の影響もない。ユーロ圏の消費者は製品購入が多いため、消費者物価の総合値は実態と離れすぎることはなさそうだ。だが消費がサービスに戻り始めた途端に、2021年の欧州のCPIは実態を下回る可能性が高い。

結論

今年はじめのインフレ率の上昇は、実態を追いかけるデータ(ウエイト変更を実施した欧州)と原油価格値上がりの影響によるものであり、消費者も中央銀行もさほど気にしないだろう。これは一時的なインフレ率の急騰なので、投資家も懸念する必要はないだろう。

今年後半には、製品への支出急増が、対人サービスを中心とするサービス業への支出急増へと変わる可能性が高い。財への需要は急拡大したが、現代のサプライチェーンの複雑さと、製造業の持つ特性により、供給が追い付かなかった。しかし、サービス需要が急騰した場合には供給側の反応は速いため、サービスセクターである程度価格が上昇しても、製造業ほどに劇的とはならないだろう。支出がサービスに移行すると、市場が注目するユーロ圏のCPIは、実態よりもやや低い数値がでるだろう。

UBSウェルス・マネジメント

グローバル・チーフ・エコノミスト

Paul Donovan

さらに詳しく

1992年にUBSインベストメント・バンクに入社、グローバル・エコノミストを務める。2016年8月にウェルス・マネジメントに異動。現在、グローバル・チーフ・エコノミストとして世界経済の分析とUBSの見解の策定・統括を担う。グローバル・インベストメント・コミッティのメンバー。

英オックスフォード大学にて哲学、政治、経済学の修士号を、ロンドン大学で金融経済学の修士号を取得。オックスフォード大セント・アンズ・カレッジの上席研究員。ドノバンの見解は多くの金融メディアでたびたび取り上げられており、著書も多数。